Tramite la procedura guidata di calcolo e stampa della liquidazione IVA, è possibile effettuare il calcolo, la stampa di prova e la stampa definitiva della liquidazione IVA periodica, dell’acconto IVA e della liquidazione IVA annuale.

Qualora l'importo da versare nelle liquidazioni periodiche non superi € 25,82 il versamento dovrà essere effettuato insieme a quello relativo alla liquidazione periodica successiva di importo superiore a € 25,82.

Sequenza operativa di stampa per le liquidazioni IVA di fine anno

Contribuenti trimestrali

Dopo aver terminato la stampa dei registri IVA vendite/corrispettivi al 31/12 di fine anno, occorre eseguire nell'ordine la stampa dell'acconto IVA, la stampa della liquidazione IVA del 4 trimestre art. 74 c. 4 / No art. 74 c. 4 (che serve per evidenziare i dati corretti per la compilazione della denuncia periodica), la stampa della liquidazione IVA annuale che evidenzia effettivamente il versamento da eseguire a saldo o il credito IVA annuale maturato per l'ultimo trimestre.

Contribuenti mensili

Dopo aver terminato la stampa dei registri IVA vendite/corrispettivi fino al 31/12 di fine anno, occorre eseguire nell'ordine la stampa dell'acconto IVA, la stampa della liquidazione IVA del mese di dicembre e la stampa della liquidazione IVA annuale (facoltativa).

Contabilità separate con diversa periodicità

In merito alla presenza di diverse periodicità (consultare le istruzioni della Dichiarazione IVA, Note per contabilità separate), occorre procedere come segue:

nel quadro VH vanno indicati i dati complessivi (per marzo, giugno, settembre, dicembre);

nelle liquidazioni il credito della liquidazione mensile può essere compensato o cumulato con quello della liquidazione trimestrale (la possibilità è facoltativa per ogni liquidazione; lo stesso vale per le liquidazioni art. 74 c. 4);

il riporto del credito Iva da un periodo di liquidazione all’altro opera così:

il credito di marzo viene portato in detrazione della liquidazione del 1° trimestre;

il credito del 1° trimestre viene portato in detrazione nella liquidazione di aprile;

il credito di giugno viene portato in detrazione della liquidazione del 2° trimestre;

il credito del 2° trimestre viene portato in detrazione nella liquidazione di luglio;

il credito di settembre viene portato in detrazione della liquidazione del 3° trimestre;

il credito del 3° trimestre viene portato in detrazione nella liquidazione di ottobre;

il credito di dicembre viene portato in detrazione della liquidazione del 4° trimestre;

per compensare il debito mensile con il credito trimestrale è necessario anticipare la liquidazione trimestrale effettuandola entro il termine previsto per la liquidazione mensile;

l’acconto corrisposto andrà detratto prima dall’imposta del mese di dicembre, quindi l’eccedenza andrà detratta dall’importo dovuto per la liquidazione dell’ultimo trimestre art. 74 c. 4 e quindi dall’ammontare di imposta dovuta a conguaglio in sede di dichiarazione annuale (versata dai contribuenti trimestrali).

Nel caso di doppia attività IVA con liquidazione trimestrale e trimestrale art. 74, il credito IVA può essere trasferito solo dalla liquidazione già calcolata.

Occorre quindi effettuare una stampa di prova, e se almeno una delle due liquidazioni è a credito:

eseguire il calcolo della liquidazione a credito (es. trimestrale);

eseguire il calcolo della seconda liquidazione (es. trimestrale art. 74), indicando come "Utilizzo credito da altre periodicità" la periodicità della precedente liquidazione (es. primo trimestre).

Il debito IVA trimestrale e il debito IVA trimestrale art. 74 devono essere versati cumulativamente, così come richiesto dalla Comunicazione Liquidazioni IVA Periodiche.

Stampa della liquidazione sui registri IVA

Per includere nella stampa del registro IVA le liquidazione occorre:

in Configurazione azienda - Gestione registri indicare, in corrispondenza di "Liquidazione IVA/plafond", il valore "Registro IVA", e immediatamente sotto indicare il registro IVA sul quale stampare la liquidazione (operazione da eseguire solo una volta);

prima di stampare, occorre aver eseguito il calcolo della liquidazione IVA del trimestre o dei trimestri da riportare nella stampa;

nella procedura di stampa dei registri IVA, in corrispondenza del registro IVA su cui viene stampata, viene riportata in automatico la barratura "Liquidazione/Plafond IVA" e la stampa del registro conterrà anche la liquidazione.

Nel caso di più attività contabili, per stampare le liquidazioni sui registri Iva di ogni attività contabile (facoltativo) occorre procedere come segue:

Inserire in Configurazione azienda – Gestione registri per ogni attività contabile il registro su cui sarà stampata la liquidazione dell’attività (la stampa della liquidazione deve essere predisposta su registri IVA).

Inserire la barratura di Riepilogo per il registro su cui sarà stampato il Prospetto finale di liquidazione.

Per la stampa di prova procedere senza nessuna annotazione particolare.

Per il calcolo definitivo effettuare il calcolo della liquidazione Iva del periodo. Il calcolo è effettuato a livello di azienda e i dati vengono registrati nell’archivio liquidazione Iva.

Stampa della liquidazione: nella sezione Registri con la barratura “Riepilogo” è visibile il registro su cui sarà effettuata la stampa. La stampa dei riepiloghi per registri e per attività IVA viene effettuata per un’attività contabile per volta, con l’intestazione del registro su cui per ogni attività contabile si effettua la stampa.

In caso di contabilità separate, anche ai soli fini Iva, la detrazione dell’imposta sugli acquisti di beni ammortizzabili e di servizi usati promiscuamente è ammessa nei limiti dell’utilizzo concreto o, in mancanza di dati certi, in proporzione al rapporto tra i volumi d’affari delle distinte attività. Resta invece esclusa l’Iva assolta sugli acquisti di beni non ammortizzabili utilizzati promiscuamente. Il passaggio di beni da un’attività all’altra dovrà essere fatturato e assoggettato a imposta.

Nel caso di attività con periodicità trimestrale e con periodicità trimestrale art. 74, il debito Iva viene trasferito cumulativamente in F24, con lo stesso codice tributo.

Procedimento acconto e liquidazione annuale in presenza di più periodicità

La liquidazione annuale e l’acconto si calcolano solamente una volta per tutte le diverse periodicità; i dati nell’archivio vengono riportati per ogni periodicità, quindi i dati vengono sommati e arrotondati e inseriti nell’unico archivio annuale.

ESTROMISSIONE - PROCEDURA PER LA GESTIONE

Per la gestione dell'estromissione, seguire la procedura operativa qui riportata. E' necessario seguire esattamente i passi elencati, diversamente potrebbe verificarsi anomalie nei calcoli e nella comunicazione iva.

1) Menù Archivio liquidazione Iva - bottone Dati Iva annuale a acconto

Il credito Iva annuale deve essere stato imputato per intero alla prima liquidazione periodica. Non è gestita l'estromissione se il credito Iva annuale non è stato imputato alla prima liquidazione periodica.

Utilizzo credito Iva annuale deve essere impostato a "Interamente in Contabilità".

2) Menù Archivio liquidazione Iva - bottone Dati Iva annuale a acconto

Indicare manualmente l'estromissione: occorre indicare la data, che sarà quella del periodo di liquidazione in cui considerare la liquidazione, e il tipo di utilizzo = estromissione.

In questo esempio, l'estromissione sarà considerata nella liquidazione del II trimestre.

3) Calcolo liquidazione Iva - Dati per il calcolo

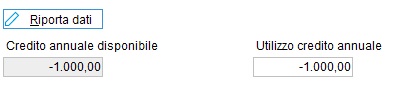

Viene proposto un credito annuale disponibile negativo.

E' necessario non modificare l'importo del campo "utilizzo credito annuale". Una modifica dell'importo fornirà risultati errati.

Nella stampa della liquidazione Iva, sarà presente un credito Iva annuale negativo.

Nella comunicazione Iva annuale, l'importo del rigo VP9 sarà allo stesso modo negativo, come da istruzioni.

Con la gestione dell'estromissione, il collegamento con la procedura F24 riguardo gli utilizzi del credito Iva annuale è disattivato. Gli utenti che volessero gestire un utilizzo misto in automatico, non devono gestire l'estromissione ma impostare l'utilizzo del credito Iva annuale (vedi punto 1) come "Misto".

Nella Dichiarazione Iva, non sarà riportato, dalla Contabilità, nessun utilizzo F24, per cui in mancanza della procedura F24, questo dato dovrà essere integrato manualmente.

GESTIONE IVA DI GRUPPO PREVISTA DAL DM 13/12/1979.

La procedura gestisce i seguenti aspetti della gestione:

liquidazione periodica con cessione del credito ad aziende del gruppo e acquisizione del credito da aziende del gruppo (si veda la successiva Procedura operativa per la gestione della liquidazione periodica con la procedura “IVA di gruppo” )

Non è gestito il calcolo dell’acconto Iva per le aziende che aderiscono alla procedura dell’Iva di gruppo (si ricorda anche che l’acconto non deve essere riportato nel rigo VH13 della dichiarazione IVA annuale).

trasferimento nella Dichiarazione IVA, per le società controllate, degli importi relativi ai righi “Ammontare dei crediti trasferiti” e “Ammontare dei debiti trasferiti” (si veda la successiva Procedura operativa per la gestione della dichiarazione annuale per le società controllate) e compilazione degli stessi dati nella liquidazione IVA annuale.

In sede di compilazione del programma Iva annuale, sarà cura dell’utente gestire la compilazione dei quadri VS, VV, VW, VY e VZ che costituiscono il prospetto IVA 26PR/2009 e sono riservati agli enti e società controllanti che riepilogano i dati della liquidazione dell’IVA di gruppo (art. 73 e D.M. 13 dicembre 1979) e compilare il quadro VK per i dati della controllante.

Procedura operativa per la gestione della liquidazione periodica con la procedura “IVA di gruppo”

Effettuare il calcolo delle liquidazioni Iva dell’azienda che cede il credito barrando la casella “cessione credito ad aziende del gruppo”.

Effettuare il calcolo delle liquidazioni Iva dell’azienda che acquisisce il credito da altre del gruppo, indicando il valore del credito ceduto nel campo “ Credito acq. Da az. Gruppo”

Procedura operativa per la gestione della dichiarazione annuale per le società controllate

In Configurazione azienda – Anagrafica azienda, nei Dati annuali, barrare per ogni esercizio per cui l’azienda è controllata, “Soc. di gruppo” in corrispondenza delle sezione Liquidazioni IVA.

Il totale dei crediti e il totale dei debiti della società saranno considerati in automatico come “Ammontare dei crediti trasferiti” e “Ammontare dei debiti trasferiti” sia nella Dichiarazione IVA annuale che nella liquidazione annuale.

In dichiarazione Iva non sarà riportato l’acconto nel quadro VH, il credito IVA annuale (se inseriti) e il totale dei versamenti effettuati (in quanto il debito IVA è stato trasferito alla capogruppo) nel quadro VL.

Note per liquidazione annuale

In caso di ventilazione o pro-rata o altri regimi speciali per cui la liquidazione annuale rideterminata degli importi, il risultato della liquidazione annuale può differire dal risultato della liquidazione del quarto trimestre.

E' possibile non stampare i dati dell'attività contabile se l'azienda ha una sola attività e se nella Tabella Anagrafica Studio tra le impostazioni è presente la barratura su "Stampe bollate: non stampare i dati dell'attività contabile/IVA se è presente una sola attività".

SELEZIONE

IMPOSTAZIONI

Anno

Anno di riferimento della liquidazione. Viene proposto l’anno indicato nei Dati per utente. Nella liquidazione IVA sono considerati i movimenti in base alla data di competenza IVA.

Tipo liquidazione

Indicare il periodo di riferimento della liquidazione. Se l’azienda ha più periodicità, per esempio mensile e trimestrale, per le stampe della liquidazione periodica occorre effettuare la stampa per entrambe le periodicità.

La liquidazione 4° trimestre deve essere selezionata dai soggetti che eseguono trimestralmente le liquidazioni ed i versamenti per effettuare l'elaborazione/stampa della dichiarazione IVA periodica relativa al 4° trimestre. Occorre aver inserito la periodicità trimestrale art. 74 nei Dati IVA annuali.

Non vanno indicati i crediti infrannuali richiesti a rimborso o per compensazione, i crediti diversi utilizzati, i crediti utilizzati per altre imposte ed il totale crediti D.Lgs. 241/97.

L'importo del saldo finale e l'importo versato non vengono riportati nel mese di dicembre nemmeno in stampa.

Il versamento viene eseguito con la dichiarazione annuale.

La liquidazione art. 74 comma 4 deve essere selezionata dai benzinai, autotrasportatori c/terzi (vedi apposito codice nel Regime IVA); il 4° trimestre deve essere stampato anche dai dentisti ed odontotecnici che acquistano materiali d'oro e d'argento in base al meccanismo del "Reverse charge" (Legge 7/2000) e che in base alla Circolare del Ministero delle finanze n. 216 del 27/11/2000, illustrativa del DPR 27/9/2000 n. 315, devono effettuare il versamento del 4° trimestre entro il 16 febbraio (barrare nelle Attività-Dati IVA annuali la casella "No interessi trimestrali”).

Regime editoria: i movimenti indicati nei registri degli editori vengono selezionati in base alla data registrazione per il sistema delle copie effettivamente vendute e in base alla data consegna per il sistema della resa forfetaria.

Metodo calcolo Acconto

Storico

L'acconto è pari all'88% del versamento dovuto relativamente al mese di dicembre (Mensili) o al quarto trimestre (trimestrali) in sede di dichiarazione IVA annuale.

L'importo su cui è calcolato l'acconto per i soggetti mensili è dato dalla somma degli importi dei campi "Importo da versare o a credito", "Credito Redditi/Altre imposte", "Versamento immatric. Auto UE" e "Acconto versato" della liquidazione di dicembre dell'anno precedente.

Per i contribuenti trimestrali l'importo su cui si calcola l'acconto è indicato nel campo "Debito dich. + Acconto anno prec." della sezione IVA annuale e acconto dell'archivio Liquidazioni IVA.

Nel caso in cui un soggetto abbia omesso dei versamenti periodici e versi quanto dovuto in sede di dichiarazione annuale, l’importo dell’omesso versamento non influenza il calcolo dell’acconto (metodo storico) come riportato nella consulenza giuridica n. 954-8/2012 Associazione ASSOSOFTWARE del 18/12/2012 .

“...Venendo al caso rappresentato nell’istanza di consulenza giuridica, l’articolo 6, comma 2, dela legge n. 405 del 1990 fa riferimento al ‘versamento effettuato o che avrebbero dovuto effettuare con la dichiarazione annuale dell’anno precedente’, quale dato storico sul quale i contribuenti trimestrali per opzione calcolano l’ammontare dell’acconto dovuto, nel presupposto che sia stato regolarmente adempiuto l’obbligo di versamento periodico dell’IVA. Diversamente, laddove i versamenti periodici non siano stati eseguiti – come nel caso di specie – ai fini del calcolo dell’acconto occorrerà considerare l’imposta dovuta in base alla dichiarazione al netto dei versamenti periodici che il contribuente avrebbe dovuto effettuare, così da realizzare, in buona sostanza, la medesima situazione presa in considerazione dalla norma.

Anche sulla base dei principi illustrati con la risoluzione del 23 dicembre 2004, n. 157/E, nel caso prospettato dall’istante il ‘dato storico’ di riferimento per il calcolo dell’acconto IVA è costituito dalla somma versata a titolo di acconto per l’anno d’imposta precedente (ricavabile dagli importi indicati nel rigo VL29 o nel rigo VH13) e di quella a saldo dovuta per il medesimo anno (rigo VL38) al netto sia dei versamenti periodici dell’imposta non eseguiti relativi ai primi tre trimestri sia della maggiorazione degli interessi dovuti in sede di dichiarazione annuale (rigo VL36) a titolo di ‘indennizzo’ della dilazione di versamento dell’imposta concessa...”

Per i contribuenti trimestrale art. 74 l'importo su cui è calcolato l'acconto è dato dalla somma degli importi dei campi "Importo da versare o a credito", "Credito Redditi/Altre imposte", "Versamento immatric. Auto UE" e "Acconto versato" della liquidazione del quarto trimestre.

Inserimento dati per calcolo acconto storico

Nel caso di primo esercizio in cui viene calcolato, con la procedura, l'acconto storico, occorre inserire:

per i contribuenti trimestrali, in Archivi azienda - Liquidazioni IVA cliccare sul bottone "Dati IVA annuale e acconto", quindi premere F6-Nuovo e digitare l'anno corrente, quindi, nella sezione "Acconto", inserire l'importo pari al debito della dichiarazione Iva annuale precedente sommato all'acconto, nel campo "Debito dichiarazione + acconto anno precedente";

per i contribuenti mensili in Archivi azienda - Liquidazioni IVA premere F6-Nuovo, indicare l'anno precedente e la periodicità mensile, quindi nel mese di dicembre compilare il campo "Importo da versare o a credito" con l'importo del versamento dovuto sommato all'eventuale acconto versato;

Cambio di periodicità

Il calcolo dell'acconto storico nel caso di cambio di periodicità della liquidazione (es. da mensile a trimestrale) è gestito in automatico dal programma, a meno che siano gestite più periodicità per la stessa azienda, nel qual caso occorre indicare manualmente l'importo su cui calcolare l'acconto e l'imposta da versare nella sezione Acconto, indicando "Metodo di calcolo = Ins. manuale".

Se il cambio di periodicità è avvenuto tra due anni di cui il primo non è stato gestito con il programma Contabilità occorre:

inserire nei Dati IVA annuali (Configurazione azienda - Attività) l'anno precedente e la relativa periodicità di liquidazione IVA;

in Archivi azienda - Liquidazioni IVA inserire con il tasto F6-Nuovo l'anno precedente ed indicare, se la liquidazione gestita era mensile, l'importo da versare o a credito, l'acconto versato, il credito Redditi/altre imp. dei mesi di ottobre, novembre e dicembre. Se la liquidazione gestita era trimestrale indicare l'importo da versare o a credito, l'acconto versato ed il credito Redditi/altre imp. per il 4° trimestre o il 4° trimestre art. 74.

Prospetto di calcolo dell'acconto storico

|

PERIOD. ANNO ACCONTO |

PERIOD. ANNO PRECED. |

L'IMPORTO SU CUI SI CALCOLA L'ACCONTO |

|

Mensile |

Mensile |

Debito liquidazione dicembre + acconto + versam. immatr. Auto UE |

|

Mensile |

Trimestrale |

1/3 x (debito + acconto liquidazione annuale + versam. immatr. Auto UE) |

|

Mensile |

Trimestrale art. 74 |

1/3 x (debito liquidazione 4° trimestre + acconto + versam. immatr. Auto UE) |

|

Trimestrale art. 74 - Trimestrale |

Trimestrale art. 74 |

Debito liquidazione 4° trimestre + acconto + versam. immatr. Auto UE |

|

Trimestrale art. 74 - Trimestrale |

Mensile |

Debito liquidazioni ottobre, novembre e dicembre + acconto + versam. immatr. Auto UE |

|

Trimestrale - Trimestrale art. 74 |

Trimestrale |

Debito + acconto liquidazione annuale + versam. immatr. Auto UE |

Operazioni effettuate

Rappresenta una vera e propria liquidazione IVA che considera le operazioni effettuare e registrate o ancora da registrare dal 01/12 al 20/12 per i mensili o dal 01/10 al 20/12 per i trimestrali.

I movimenti successivi al 20/12 non sono considerati come previsto dal D.L. 477/93.

Per i contribuenti mensili che adottano il particolare regime di contabilità presso terzi è pari ai 2/3 dell'IVA da versare per il mese di dicembre (calcolata sulle operazioni di novembre).

Inserimento manuale

Nel caso in cui l'utente abbia calcolato manualmente l'importo dell'acconto IVA, può indicare direttamente i dati nella procedura guidata, oppure in archivio; in questo secondo caso i dati sono richiamabili nella procedura guidata di stampa dell’acconto cliccando su “Riporta dati”.

Note:

L’acconto non viene calcolato per i contribuenti minimi e nel caso in cui il soggetto, nell’anno precedente, sia stato un contribuente minimo. Il controllo verifica la barratura “Contribuente minimo” in Configurazione azienda – Anagrafica azienda – Dati annuali, se è presente per lo stesso anno o per l’anno precedente.

L'acconto non deve essere versato se di ammontare inferiore a euro 103,29.

Legge 29/12/1990 art. 6 comma 4

"L'acconto non deve essere versato se di ammontare inferiore a L. 200.000 (Euro 103,29).

Se l’acconto è già stato trasferito dalla procedura Iva il calcolo non viene effettuato; la procedura visualizza il messaggio bloccante “Acconto trasferito dalla procedura Iva”.

Per effettuare il ricalcolo è necessario togliere la barratura “Trasferito dalla procedura Iva” dall’archivio “Liquidazioni Iva” (Dati Iva annuale e acconto).

Non è gestito il calcolo dell'acconto per i contribuenti con operazioni straordinarie (fusioni, scissioni ...) o altre trasformazioni sostanziali soggettive.

Il calcolo viene effettuato se viene indicato "Manuale" e viene inserito l'importo nel campo "a) Importo su cui calcolare l'acconto".

Non è gestito il calcolo dell'acconto per i seguenti soggetti:

contribuenti che prestano servizi di telecomunicazione,

contribuenti che gestiscono il servizio di raccolta, trasporto e smaltimento dei rifiuti solidi urbani e assimilati;

contribuenti che gestiscono il servizio di fognatura e depurazione;

contribuenti che effettuano somministrazioni di acqua, gas, energia elettrica, vapore e teleriscaldamento urbano;

contribuenti che gestiscono il servizio delle lampade votive nei cimiteri.

TIPO OPERAZIONE

Calcolo + stampa di prova

Viene eseguita una stampa di prova e i dati vengono aggiornati in archivio.

I dati in archivio vengono aggiornati solo se il calcolo non è stato ancora effettuato.

Per aggiornare i calcoli selezionare anche “Ricalcolo”.

Calcolo

Barrare la casella per aggiornare l’archivio.

I dati in archivio vengono aggiornati solo se il calcolo non è stato ancora effettuato.

Per aggiornare i calcoli selezionare anche “Ricalcolo”.

Ricalcolo

Barrare la casella per effettuare il calcolo e aggiornare l’archivio quando il calcolo è stato già eseguito.

Calcolo + stampa definitiva

Barrare la casella per aggiornare i dati in archivio ed effettuare la stampa.

Per eseguire la ristampa selezionare anche “Ristampa”.

Stampa (definitiva)

Stampa quanto presente in archivio; prima della stampa deve essere stato eseguito “Calcolo”. L’opzione “Stampa (definitiva)” aggiorna i progressivi dei registri.

Per eseguire la ristampa selezionare anche “Ristampa”.

Ristampa

Selezionare con “Stampa” oppure con “Calcolo + stampa” per ristampare i dati in archivio.

Simulazione calcolo + Stampa di prova

Viene eseguita una stampa di prova; i dati non vengono aggiornati in archivio.

La stampa di prova può essere eseguita per più aziende.

Se viene selezionata la sola azienda corrente è possibile simulare gli utilizzi dei crediti e l’inserimento degli altri dati della successiva sezione “Dati per il calcolo”.

REGISTRAZIONE IN PRIMA NOTA

Generazione scritture in Prima Nota/Data registrazione

Barrare la casella ed indicare la data di registrazione se la procedura deve generare i movimenti relativi alla liquidazione IVA.

Per generare il movimenti di Prima nota devono essere inseriti anche i conti e la causale nella sezione Liquidazione IVA dei Parametri aziendali (Configurazione Azienda). Se non sono stati compilati i parametri aziendali, l’elaborazione elenca i conti non indicati con un messaggio. Per generare la registrazione occorre compilare i parametri aziendali ed eseguire nuovamente il calcolo della liquidazione.

Se non ci sono operazioni nel periodo non viene generato il movimento di Prima nota.

Se è già presente una Prima Nota generata dalla liquidazione Iva avente come data quella indicata nel relativo campo “Data di registrazione” il programma restituisce il seguente messaggio: “Trovato precedente movimento di Prima Nota generato dalla Liquidazione IVA. Si desidera cancellarlo?”.

Confermando vengono eliminate, per la data indicata, le Prime Note generate dalla Liquidazione Iva e sostituite da quelle che la procedura rigenera al termine dell’elaborazione.

Note:

Non è consentito barrare la casella se non è stata selezionato “Calcolo” o “Calcolo + stampa definitiva”.

Sono gestiti tutti i regimi Iva, con esclusione del regime del margine analitico e globale e del regime dell’editoria.

In fase di generazione dei movimenti relativi alla liquidazione IVA dei due regimi non gestiti, verrà visualizzato un messaggio bloccante “Registrazioni di prima nota non gestite per le attività dell’azienda”.

Sono gestite le generazioni delle scritture in prima nota annuali per i contribuenti trimestrali (devono essere eseguite con il calcolo del IV trimestre, la procedura non genera registrazioni con la liquidazione annuale). Non sono gestite le rilevazioni annuali (IV trimestre) della ventilazione, del pro-rata e delle agenzia di viaggio; in fase di generazione dei movimenti in prima nota, verrà visualizzato il seguente messaggio bloccante “ Registrazioni di prima nota non gestite per le attività dell’azienda”.

Ad esempio per il regime Iva “Ventilazione” si dovrà rilevare manualmente l’importo dell’Iva su corrispettivi da stornare al 31/12 calcolando la differenza tra l’importo dell’Iva su corrispettivi della liquidazione Iva annuale e la somma dell’iva su corrispettivi del primo, secondo e terzo trimestre.

Il quarto trimestre (no art. 74) per questioni di arrotondamento può differire dal risultato della dichiarazione Iva annuale, di conseguenza è consigliabile verificare le registrazioni di prima nota quando verrà redatta la dichiarazione IVA annuale.

Gli interessi trimestrali vengono calcolati e registrati in Prima Nota anche se non vengono inseriti in archivio; il loro inserimento viene eseguito con il calcolo della liquidazione annuale.

CREDITO IVA ANNUALE - UTILIZZO IN F24

Gli utilizzi del credito Iva annuale fatti direttamente in F24 vengono riportati automaticamente nell’archivio liquidazione Iva e considerati per la proposizione del credito disponibile. Il riporto avviene se è impostato nell’archivio liquidazione Iva, dati Iva annuale e acconto, “Misto” come Utilizzo del credito Iva annuale, quando è presente un credito Iva annuale.

Nel caso di calcolo delle liquidazioni periodiche, vengono riportati tutti gli utilizzi fatti in F24, anche se il versamento non è stato ancora eseguito, in modo da evitare un possibile doppio utilizzo.

Nel calcolo definitivo della liquidazione annuale, invece, vengono considerati solo gli utilizzi fatti in F24 per cui è stato eseguito il versamento.

Se viene impostato, come tipo di utilizzo, “Interamente in F24”, gli utilizzi vengono riportati ma il credito IVA annuale non viene comunque considerato per le liquidazioni periodiche.

Viene considerato il periodo coincidente con l’anno; per modificare indicare il periodo (anno seguito da mese) nell’ Archivio dati Iva annuali e acconto. I periodi non si devono sovrascrivere (es. se per l’anno 2008 si indicano i campi 2008/02-2009/01, l’anno successivo bisogna partire con 2009/02).

Una volta calcolata la liquidazione, l’utilizzo del credito Iva annuale fatto in liquidazione (in Contabilità) viene automaticamente riportato in F24 come “Credito precedentemente utilizzato” sostituendo quello eventualmente presente.

Questi indicatori inseriti nei Parametri Aziendali vengono proposti nel calcolo della liquidazione IVA e possono essere modificati.

Se vengono modificati i nuovi valori vengono riportati nei Parametri Aziendali.

Gestione credito IVA annuale in F24

Con la barratura attiva, vengono riportati nell'archivio liquidazioni IVA gli utilizzi del credito IVA annuale fatti in F24 e trasferiti in F24 gli utilizzi fatti in Contabilità.

Riporto automatico debito Iva in F24

Barrare la casella per riportare in F24 il debito Iva periodico calcolato dalla procedura.

Numero archivio F24

Indicare l'archivio F24 in cui è registrato il credito IVA annuale per l'azienda.

In caso di nessun numero e barratura "Gestione in F24" attiva, l'archivio viene considerato uguale a 001.

COMUNICAZIONE LIQUIDAZIONI PERIODICHE IVA

La barratura (non modificabile) viene visualizzata quando si verificano tutte le seguenti condizioni:

la liquidazione viene calcolata (non simulata);

l'anno di riferimento è 2017 o successivo;

è presente il modulo per la comunicazione delle liquidazioni trimestrali (acquistabile separatamente).

Nel caso l'azienda non debba comunicare le liquidazioni, ad esempio nei casi di contribuente forfetario, la barratura è presente, ma non sarà trasferito nulla.

La barratura indica che viene fatto il calcolo dei dati necessari alla comunicazione delle liquidazioni periodiche. Se la barratura non viene riportata, non si può indicare manualmente, in quanto non si rientra nei casi per cui si deve eseguire il calcolo.

AZIENDE

Viene visualizzata l’azienda corrente; se è stata selezionata l'opzione

"Simulazione calcolo + Stampa di prova", cliccando sul bottone

![]() vengono visualizzate tutte le aziende che adottano la

periodicità indicata nel tipo liquidazione.

vengono visualizzate tutte le aziende che adottano la

periodicità indicata nel tipo liquidazione.

Quando l'azienda corrente non appare, verificare che:

siano presenti i dati IVA annuali (Configurazione azienda/attività) per l'anno indicato per la liquidazione;

la periodicità indicata nei dati IVA annuali deve essere compatibile con il periodo indicato per la liquidazione (esempio: azienda con liquidazione trimestrale, 1° trimestre);

se viene stampato l'acconto, non sono visualizzate le aziende con data di inizio attività che ricade nell'anno: in questo caso non deve essere versato l'acconto IVA.

GIROCONTO IVA PER CASSA (FT. NON PAGATE)

Vengono visualizzate tutte le partite non incassate/pagate con IVA a esigibilità differita con data inferiore di un anno all’esercizio di liquidazione.

Per le modalità operative della gestione si veda il capitolo "Gestione IVA per cassa - D.L. 185/2008, D.L. 83/2012".

Periodo di liquidazione IVA

Viene riportato il periodo di liquidazione IVA.

Ricerca tutte le partite

Barrare la casella per visualizzare anche le partite con IVA a esigibilità differita che non fanno parte del periodo di liquidazione indicato.

Carica partite

Cliccare su di esso per caricare tutte le partite non incassate/pagate con IVA a esigibilità differita dell’esercizio precedente.

DATI PER IL CALCOLO

La videata viene visualizzata quando nella videata precedente è stata selezionata solo l’azienda corrente e non è stata eseguita la stampa della liquidazione senza il calcolo.

Riporta dati

Da utilizzare se viene effettuato il ricalcolo o la stampa di prova con la simulazione del calcolo dopo aver effettuato il calcolo.

Cliccando sul bottone vengono riportati i dati presenti in archivio quando la liquidazione del periodo è stata già calcolata. In particolare vengono riportati il credito annuale disponibile, la data di utilizzo del credito annuale (l’importo utilizzato del credito annuale non viene riportato in quanto può differire se presente la barratura “Utilizzo fino a comp. credito), i crediti infrannuali utilizzati in compensazione nel mod. F24 o richiesti a rimborso, il credito Redditi/altre imposte, i crediti diversi e i dati della sezione Versamento.

Cred. annuale disponibile

Viene indicato il credito annuale disponibile per l’utilizzo nella liquidazione IVA. Il credito disponibile è visibile in Archivi Azienda – Liquidazione IVA, cliccando sul bottone “Dati IVA annuale e acconto” (Alt D), nel campo “Credito dich. annuale precedente” oppure, se sono stati effettuati degli utilizzi, come ultimo Saldo disponibile.

Se non viene visualizzato nessun importo, il credito IVA annuale è già stato completamente utilizzato.

Gli utilizzi del credito Iva annuale fatti direttamente in F24 vengono riportati automaticamente nell’archivio liquidazione Iva e considerati per la proposizione del credito disponibile, anche se hanno una data successiva alla data di liquidazione (in modo da evitare un doppio utilizzo).

Il riporto avviene se è impostato nell’archivio liquidazione Iva, dati Iva annuale e acconto, “Misto” come Utilizzo del credito Iva annuale, quando è presente un credito Iva annuale.

Una volta calcolata la liquidazione, l’utilizzo del credito Iva annuale fatto in liquidazione viene automaticamente riportato in F24 come “Credito precedentemente utilizzato”.

In caso di ricalcolo di un periodo, non vengono considerati gli utilizzi registrati con la liquidazione IVA da ricalcolare e quelle successive.

Utilizzo credito annuale

Indicare l’importo del credito IVA annuale da utilizzare nella liquidazione IVA del periodo. Può essere indicato l’importo completo se viene considerato di utilizzare tutto il credito nelle liquidazioni IVA. In alternativa indicare la barratura “Utilizzo fino a comp. debito”, in modo da utilizzare il credito IVA derivante dalla dichiarazione annuale solo per l’importo necessario a compensare il debito IVA di periodo.

Data utilizzo cred. ann.

Indicare la data di utilizzo del credito IVA annuale. La data viene riportata nell’archivio “Dati IVA annuale e acconto” insieme all’importo del credito utilizzato. Non viene utilizzata per le stampe.

Utilizzo fino a comp. debito

Selezionare per utilizzare il credito IVA derivante dalla dichiarazione annuale solo per l’importo necessario a compensare il debito IVA di periodo.

Per utilizzare il credito IVA annuale per un importo diverso non barrare la casella e inserire l’importo nel campo “Utilizzo credito annuale”.

Utilizzo del credito IVA annuale

Per indicare un metodo di utilizzo del credito IVA annuale indicare la scelta nell'archivio "Dati IVA annuale e acconto".

Consultare il paragrafo "8.2.1.1 - Dati Iva annuale e acconto" del Manuale operativo.

Credito Redditi/Altre Imp.

Indicare il credito derivante dalla dichiarazione Redditi o da altre imposte/D. Lgs. N. 241/97 (IVA compresa) utilizzato per compensare l’importo IVA da versare della liquidazione corrente.

Crediti diversi

Indicare gli eventuali Crediti particolari di imposta da utilizzare in diminuzione dell’IVA da versare, esclusi quelli la cui compensazione avviene direttamente nel modello di pagamento F24.

E' necessario consultare le Istruzioni Ministeriali del Quadro RU dei Redditi per l'elenco dei crediti utilizzabili e le relative modalità di compensazione.

Nella liquidazione di dicembre per contribuenti i mensili e del quarto trimestre per i contribuenti trimestrali art.74 l’importo dei crediti va indicato al lordo di quelli utilizzati in sede di versamento dell’acconto.

L'utente può indicare il credito disponibile ma il credito non può mai essere superiore all'IVA da versare del periodo quindi la procedura riporterà nel campo Crediti diversi l'importo del debito se inferiore al credito disponibile.

Qualora siano stati utilizzati crediti d'imposta in applicazione di particolari disposizioni agevolative, per compensare debiti IVA direttamente sul modello F24, tali crediti non devono essere indicati nel campo Crediti diversi, poiche' in tal caso la compensazione avviene al di fuori della dichiarazione IVA.

Se per i crediti speciali non è stata effettuata la compensazione nel Mod. F24 e sono stati utilizzati per le liquidazioni periodiche, e l'acconto è maggiore dell'imposta dovuta in dichiarazione, il credito diverso indicato nella liquidazione IVA annuale viene ridotto affinchè non si generi un credito IVA annuale (non può generare un credito nella dichiarazione ma può essere utilizzato perchè è ancora disponibile).

Cred. infr. compensazione

Credito infrannuale IVA da non utilizzare in contabilità, ma da utilizzare per compensazioni nel Modello F24 (ai sensi dell’art. 38bis c. 2).

Deve essere indicato nel caso in cui venga estromesso e non nel caso in cui venga utilizzato.

Non deve essere indicato per la liquidazione annuale (in quanto il programma ricalcola i crediti infrannuali chiesti a rimborso in base alle liquidazioni periodiche eseguite).

Il credito infrannuale da utilizzare in compensazione con il Mod. F24 deve essere inserito manualmente nella procedura F24-F23 e Comunicazioni IVA (non viene trasferito).

A decorrere dalle liquidazioni relative all'anno 2002 l'articolo 11 comma 3 del DPR 7/12/2001 n. 435 ha modificato la disciplina dei crediti infrannuali da portare in compensazione, prevedendo invece della presentazione della dichiarazione periodica la presentazione di un'apposita istanza, al fine di portare in compensazione il credito infrannuale.

Non è stato invece ancora specificato come l'utente debba comportarsi in caso di credito infrannuale estromesso dalla contabilità e non utilizzato.

L'importo deve essere indicato nella liquidazione dell'ultimo mese del trimestre in cui viene rilevato il credito per cui viene effettuata la compensazione; ad esempio se viene compensato il credito del 1° trimestre deve essere indicato nella liquidazione di marzo in caso di liquidazione mensile o del 1° trimestre in caso di liquidazione trimestrale.

Il termine è stabilito dalla Circolare n. 6 del 25/01/2002 e modificato dall'art. 2 del DPR 16/04/2003 n. 126, entro la fine del mese successivo alla chiusura del trimestre (es. per chiedere il rimborso del credito relativo al 1° trimestre per i contribuenti mensili il termine è il 30/4).

Credito infr. rimborso

Credito infrannuale richiesto a rimborso.

Digitare l’importo arrotondato all’unità di Euro.

Non deve essere indicato per la liquidazione annuale (in quanto il programma ricalcola i crediti infrannuali chiesti a rimborso in base alle liquidazioni periodiche eseguite).

Dal 1/1/2002 la richiesta di rimborso andrà effettuata presentando l'apposita istanza in vigore precedentemente all'approvazione del modello Iva periodica (art. 11 comma 5 del DPR 7/12/2001 n. 435 in vigore dalle liquidazioni relative all'anno 2002).

L'importo deve essere indicato nella liquidazione dell'ultimo mese del trimestre in cui viene rilevato il credito per cui viene effettuata la domanda di rimborso; ad esempio se viene richiesto il rimborso per il credito del 1° trimestre deve essere indicato nella liquidazione di marzo in caso di liquidazione mensile o del 1° trimestre in caso di liquidazione trimestrale.

Il termine è stabilito dalla Circolare n. 6 del 25/01/2002 e modificato dall'art. 2 del DPR 16/04/2003 n. 126, entro la fine del mese successivo alla chiusura del trimestre (es. per chiedere il rimborso del credito relativo al 1° trimestre per i contribuenti mensili il termine è il 30/4).

Utilizzo credito da altre periodicità

Nel caso siano gestite più periodicità (per esempio, trimestrale e trimestrale art. 74), indicare l’eventuale periodicità da cui riportare il credito IVA periodico. Per la periodicità da cui è riportato il credito deve essere già stato effettuato il Calcolo. Il credito viene trasferito interamente.

|

Periodo di liquidazione |

Periodi da cui si può riportare il credito |

|

Marzo |

1° trimestre – 1° trimestre art. 74 |

|

Aprile |

1° trimestre – 1° trimestre art. 74 |

|

Giugno |

2° trimestre – 2° trimestre art. 74 |

|

Luglio |

2° trimestre – 2° trimestre art. 74 |

|

Settembre |

3° trimestre – 3° trimestre art. 74 |

|

Ottobre |

3° trimestre – 3° trimestre art. 74 |

|

Dicembre |

4° trimestre art. 74 |

|

1° trimestre |

Marzo – 1° trimestre art. 74 |

|

1° trimestre art. 74 |

Marzo – 1° trimestre |

|

2° trimestre |

Giugno – 2° trimestre art. 74 |

|

2° trimestre art. 74 |

Giugno – 2° trimestre |

|

3° trimestre |

Settembre – 3° trimestre art. 74 |

|

3° trimestre art. 74 |

Settembre – 3° trimestre |

|

4° trimestre art. 74 |

Dicembre |

Quando il credito è stato trasferito ad un’altra periodicità, non viene più essere utilizzato per la liquidazione successiva della stessa periodicità.

Il credito viene trasferito interamente.

Nell’archivio “Liquidazioni IVA” è visibile per ogni periodo il mese o trimestre in cui è stato utilizzato il credito IVA e la periodicità da cui è stato eventualmente riportato il credito IVA.

ESEMPIO

Doppia attività Iva:

Trimestrale a debito

Trimestrale art. 74 a credito

Procedura operativa da seguire:

Effettuare la stampa di prova di entrambi i trimestri per vedere se c’è un credito Iva.

Calcolare la liquidazione del 1° trimestre dell’attività che è a credito Iva.

Calcolare successivamente la liquidazione del 1° trimestre dell’attività Iva che è a debito indicando “I trimestre art. 74” nel campo “Utilizzo credito da altre periodicità”.

In automatico vengono aggiornati entrambi gli archivi. In particolare, per l’attività Trimestrale art. 74 che risulta a debito, il credito viene trasferito da una liquidazione all’altra e non viene più portato negli esercizi successivi.

Saldo finale deb./cred. dich. annuale

Per la liquidazione annuale, selezionare la barratura e indicare l’eventuale saldo se non corrisponde alla dichiarazione annuale. Indicare il saldo della denuncia al lordo dei crediti diversi utilizzati e al netto degli interessi.

Il credito deve essere indicato col segno meno.

Nel caso in cui sia stato estromesso dalla contabilità parte del credito IVA annuale per compensarlo in F24 se l'utente non l'ha ancora utilizzato in F24 è necessario considerare questo importo e rettificare la dichiarazione IVA annuale per comprendere il credito non utilizzato.

Per riportare il dato del debito di dichiarazione + acconto, per il calcolo dell'acconto storico dei contribuenti trimestrali, se diverso dal calcolato, occorre indicare manualmente l'importo nell'archivio dati IVA annuale e acconto, eventualmente rettificato dall'eventuale debito + acconto delle periodicità diverse da trimestrali.

Riporto debito/credito nell’anno successivo

Indicare la barratura per riportare il risultato nel credito o debito della dichiarazione annuale nella sezione dati IVA annuale e acconto dell’anno successivo (opzionale).

Il debito/credito viene utilizzato anche per il calcolo dell’acconto dei contribuenti trimestrali.

Se il risultato della liquidazione annuale è diverso da quello della dichiarazione IVA indicare dopo la barratura il debito/credito da riportare in archivio.

Se una parte del credito IVA è stata chiesta a rimborso, il credito IVA annuale deve essere ridotto dell’importo chiesto a rimborso, per cui indicare, dopo la barratura, il credito da riportare in archivio al netto del rimborso.

Periodicità utilizzo crediti diversi

In presenza di più periodicità, utilizzando crediti diversi nella liquidazione IVA annuale indicare la periodicità a cui assegnare i crediti diversi.

Credito acq. da az. Gruppo

Indicare l’importo del credito acquisito dall’azienda dello stesso gruppo aderente alla procedura dell’Iva di gruppo DM 13/12/1979.

Cessione credito ad aziende del gruppo

Barrare la casella per indicare che il credito è stato ceduto ad altra azienda del gruppo aderente alla procedura dell’Iva di gruppo DM 13/12/1979.

ACCONTO

IVA su operazioni non ancora registrate

L’inserimento è consentito solo se nel campo ‘‘Metodo di Calcolo" è impostato ‘‘Operazioni Effettuate".

Importo su cui calcolare l’acconto

L’inserimento è consentito solo se nel campo ‘‘Metodo di Calcolo" è impostato ‘‘Inserimento manuale".

Importo da versare

L’inserimento è consentito solo se nel campo ‘‘Metodo di Calcolo" è impostato ‘‘Inserimento manuale".

VERSAMENTO

Data

I dati inseriti verranno riportati nell’archivio ‘‘Liquidazioni IVA".

Conc./Banca/CAB/Dip.

I dati inseriti verranno riportati nell’archivio ‘‘Liquidazioni IVA".

Versamento div. dal dovuto

Indicare l'importo versato se diverso da quello calcolato.

Qualora il versamento venga effettuato tardivamente ma prima della presentazione della dichiarazione relativa al periodo di riferimento, indicare nel campo "Importo versato" l'importo effettivamente versato (comprensivo degli interessi) e nel campo "Interessi per vers. integr." l'ammontare relativo agli interessi.

Considera maggiore versamento periodo precedente

Barrando la casella sarà possibile riportare nel periodo attuale e utilizzare il credito derivante da un versamento maggiore del dovuto eseguito nel periodo precedente.

L’importo effettivamente versato viene rilevato dal campo “Imp. Versato div. Dal calcolato” del periodo precedente, l’importo da versare viene invece rilevato dal campo “Importo versato”.

La gestione non è prevista per le aziende che hanno, con la stessa periodicità, un’attività IVA di intrattenimento e una attività di diverso tipo.

Importo versato

Importo effettivamente versato (es. per errore) solo se diverso dal dovuto.

Indicare l’importo comprensivo degli interessi ma al netto di sanzioni.

Nessun versamento dell'IVA dovuta

Per indicare che non è stato effettuato nessun versamento, selezionare la barratura “Versamento diverso dal dovuto” e non inserire alcun importo versato.

In tal caso non viene riportato nulla nel campo "Importo versato" della sezione "Dati relativi al versamento" dell'archivio Liquidazioni IVA e nella stampa.

Di cui imp. vers. integr.

Indicare l'importo del versamento integrativo eseguito.

Il versamento integrativo va indicato nel periodo di versamento.

Es: liquidazione di gennaio con versamento inferiore all'importo dovuto, la differenza viene versata nel mese di marzo.

Il versamento integrativo deve essere indicato nel mese di marzo (indicare l'importo al netto degli interessi).

Di cui int. vers. integr.

Interessi pagati per il versamento integrativo.

Qualora il versamento venga effettuato tardivamente ma prima della presentazione della dichiarazione relativa al periodo di riferimento, indicare l'ammontare degli interessi.

Da utilizzare anche per versamenti integrativi (ravvedimento operoso) a seguito di mancato versamento delle somme dovute nelle liquidazioni precedenti.

Iva già versata con F24

In questo campo occorre indicare l'imposta già versata, autonomamente, con F24.

Si tratta del caso previsto dalle disposizioni contenute nel Decreto legge 3 ottobre 2006 n. 262, prevede l'obbligo dal 3 dicembre 2007 a carico dell'acquirente nazionali di autoveicoli, motoveicoli, acquistati da paese Cee, di effettuare il versamento dell'Iva relativa alla vendita interna tramite un apposito modello F24 (con esclusione dell'immatricolazione di veicoli rientranti nel regime del margine, Risoluzione 178/2008).

Un altro caso è quello degli enti non commerciali che effettuano acquisti intracomunitari per importi superiori a 10.000 euro.

L’importo di questo campo deve essere inserito solo nel caso non siano stati utilizzati codici IVA, con la barratura “Iva versata autonomamente con F24”, da usare appositamente per questo caso (come ad esempio 22A).

Se sono stati utilizzati codici IVA appositi, non indicare nulla, il calcolo viene eseguito dalla procedura.

Nella dichiarazione Iva annuale il debito/credito riportato nei campi da VH1 a VH12 tiene conto di questo versamento.

Il trasferimento del debito Iva in F24 sarà eseguito al netto dell’importo già versato.

Il credito/debito riportato nel periodo precedente tiene conto di questo importo.

Esempio:

Imposta su cessione di veicoli:15.000

Iva a debito in liq.: 50.000 (comprensiva dei 15.000)

Iva a credito: 60.000

Versamento Iva eseguito (imposta su veicoli): 10.000

Saldo a credito della liquidazione = 60.000 - 50.000 = 10.000

Saldo a credito da riportare nel periodo successivo: 10.000 + 15.000 = 25.000

Nella Dichiarazione Iva, i righi da VH20 a VH31 vengono riportati quando è presente, nelle liquidazioni periodiche, il campo "Iva già versata con F24". Se il campo è stato utilizzato per altre casistiche, per non riportare questi importi occorre barrare "Non riportare righi Versamenti immatric. auto UE" nei Parametri aziendali, sezione "Liquidazione Iva/Bilancio".

Versamento integr. con verbale

Deve essere indicato per la compilazione del rigo VL31 della dichiarazione IVA annuale.

"Nel rigo devono essere compresi: il totale dei versamenti integrativi d'imposta, ..., effettuati a seguito di verbali o per altri motivi relativi ad operazioni gia' annotate nei registri, con esclusione delle somme pagate per interessi e sanzioni. Non devono essere riportati i versamenti integrativi di imposta effettuati nell'anno 2004, ma relativi ad anni precedenti".

Note

Indicare la descrizione del credito utilizzato o altre annotazioni; le note sono stampate nel prospetto finale di liquidazione.

Versamento subforniture IV trimestre già eseguito

Impostando questo campo sarà considerato anche l’importo dell’imposta subforniture del IV trimestre con i rispettivi interessi nella compilazione del rigo VL29 nella dichiarazione IVA annuale.

REGISTRI

La sezione Registri è attiva solo se è stata selezionata Stampa oppure Calcolo + Stampa nella videata selezione, non è attiva con la stampa di prova.

GESTIONE REGISTRI

Registro

Vengono riportati in automatico:

Aziendale se in gestione registri nel campo “Giornale/Registro Cronol.” è stata selezionata l’opzione “registro aziendale”

Unico Multiaziendale se in gestione registri nel campo “Giornale/Registro Cronol.” è stata selezionata l’opzione “Unico Multiaziendale”.

Pagina

Viene indicato l’ultimo numero di pagina stampato; in caso di ristampa è necessario indicare l’ultimo numero di pagina della stampa precedente.

Stampa su registro (aggiornamento progressivi negli archivi)

Barrare la casella per effettuare la stampa definitiva e aggiornare i progressivi di stampa presenti in archivio.

Stampa su pagine già bollate

Consente di non stampare il numero della pagina al momento della stampa dei libri e dei registri (Legge 383/2001) e non stampa nemmeno l'intestazione dell'azienda.

Stampa su fogli forati

I fogli A4 possono essere stampati anche con l'opzione "Stampa su fogli forati" per stampare su fogli forati o da forare manualmente.

SELEZIONE ATTIVITA’ CONTABILI

Se nell’azienda sono presenti più attività contabili vengono riportate le attività contabili con l’indicazione del registro su cui vengono stampati il Riepilogo per registri, il Riepilogo per attività IVA e il prospetto dei calcoli effettuati.

Il prospetto finale di liquidazione viene stampato nel registro in cui è presente la barratura “Riepilogo”.

Per separare la stampa per ogni attività contabile inserire i dati in Configurazione azienda – Gestione registri.

STAMPA

La sezione Stampa non è attiva se viene effettuato solo il calcolo della liquidazione.

TIPO DISPOSITIVO

Anteprima di stampa

Selezionare questa opzione per eseguire la stampa a video; successivamente dalla stampa a video è possibile stampare su stampante.

Occorre tenere presente che la stampa definitiva, anche se eseguita su stampa a video, comporta comunque l’aggiornamento degli archivi.

Stampa (stampante predefinita)

Selezionare questa opzione per eseguire la stampa sulla stampante predefinita dal sistema operativo.

Stampa (tabella stampanti)

Selezionare questa opzione per scegliere la stampante su cui eseguire la stampa: viene proposta la lista delle stampanti disponibili al fine di scegliere quella desiderata.

SEZIONI DA STAMPARE

Selezionare quali sezioni stampare nella liquidazione:

Composizione registri Iva: in base alla Risoluzione Ministeriale 19/11/93 n. 12/1755, nei casi in cui deve essere stampato un registro riepilogativo si richiede l’indicazione delle serie numeriche adottate e dei settori di attività cui esse si riferiscono. Questa sezione si rende quindi necessaria per chi gestisce un registro riepilogativo e contiene le numerazioni che compongono i singoli registri, con l’indicazione del codice Atecofin contenuta nell’attività Iva o, in mancanza, nell’attività contabile.

Riepilogo per numerazione Iva: stampa dei codici Iva con imponibili e imposta suddivisi per le numerazioni adottate, da stampare solo in caso di gestione di più numerazioni per registro.

Riepilogo per registri

Riepilogo per attività IVA

Prospetto finale

Dati per comunicazione IVA (stampa nella stessa pagina del Prospetto finale)

Altri dati per liquidazione (stampa nella stessa pagina del Prospetto finale)

Riepilogo versamenti periodici (stampa nella stessa pagina del Prospetto finale)

Prospetto calcoli effettuati (vengono stampati i calcoli effettuati con pro-rata, i calcoli del margine globale, delle agenzie di viaggio e l'importo calcolato con le percentuali di compensazioni per il regime di agricoltura), può essere stampato solo con la stampa di prova.

La procedura stampa due prospetti con l’elenco dei movimenti che hanno:

Data competenza Iva compresa nel periodo e data registro Iva non compresa nel periodo;

Data competenza Iva non compresa nel periodo e data registro Iva compresa nel periodo,

Queste due liste, divise per numerazione Iva sono state implementate allo scopo di aiutare l’utente a fare un controllo incrociato di quadratura con i totali dei registri Iva.