Forza dati provenienti da altre procedure

Art. 108 Tuir – Spese relative a più esercizi

…….

2. Le spese di pubblicità e di propaganda sono deducibili nell'esercizio in cui sono state sostenute o in quote costanti nell'esercizio stesso e nei quattro successivi. …..

…….

A differenza delle altre spese menzionate nell’art. 108, in questo caso non viene data la facoltà all’utente di scegliere in quanti anni ripartire la spesa.

La ripartizione fiscale in cinque quote costanti, provoca un disallineamento tra valore civilistico e valore fiscale della spesa che incide, oltre che sul periodo d’imposta corrente, anche sui quattro periodi d’imposta a venire. La spesa viene temporaneamente portata in aumento del reddito dell’esercizio per poi dedurla negli esericizi futuri con riprese in diminuzione del reddito. Si parla quindi di “differenza temporanea positiva” con il conseguente sorgere di “imposte anticipate”.

Caso pratico

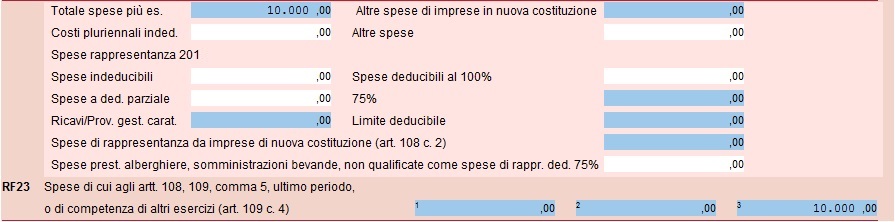

La società Alfa s.p.a iscrive in bilancio al 31/12/2017 spese di pubblicità e propaganda pari a 10000.

Al 31/12/2017 la società ha:

sul piano civilistico un costo iscritto in bilancio pari a 10000;

sul piano fiscale le seguenti opzioni:

|

Opzione |

2017 |

2018 |

2019 |

2020 |

2021 |

|

Esercizio |

10000 |

|

|

|

|

|

Esercizio + 4 |

2000 |

2000 |

2000 |

2000 |

2000 |

L’azienda in questo caso non ha scelta. O deduce integralmente la spesa nell’esercizio oppure la ripartisce in quote costanti in cinque esercizi.

Se l’azienda opta per la ripartizione,

quindi si ha:

nei Redditi 2018 una ripresa in aumento del reddito pari a 10000

e una variazione in diminuzione di 2000, ovvero alla quota costante di competenza del 2017;

nei modelli Redditi 2019, 2020, 2021 e 2022 una ripresa in diminuzione del reddito pari a 2000;

La differenza temporanea positiva sul quale nel periodo d’imposta 2017 maturano imposte anticipate è uguale a 8000, ovvero la differenza tra la spesa iscritta in bilancio (10000) e quota deducibile nel periodo d’imposta corrente (2000).

Utente che utilizza per la prima volta la procedura Calcolo Imposte

Le soluzioni da percorrere in questi casi sono due.

Soluzione A) – Cliente che utilizza per la prima volta la procedura e che imputa a bilancio per la prima volta le imposte differite e anticipate

In questo caso, può utilizzare la gestione automatica presente nella procedura Calcolo Imposte, rispondendo “SI” alle domande presenti nel frontespizio (consultare il paragrafo 1.3 del frontespizio).

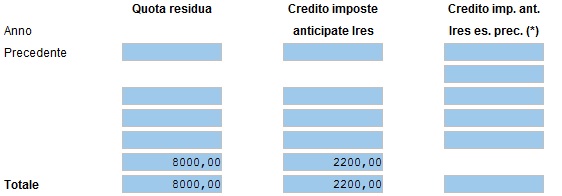

Soluzione B) – Cliente che utilizza per la prima volta la procedura ma che negli esercizi precedenti ha già contabilizzato imposte differite e anticipate

In questo caso, il cliente oltre a ricostruire lo storico dei costi è OBBLIGATO a ricostruire lo storico dei crediti imposte anticipate / fondi imposte differite Ires contabilizzati in esercizi precedenti.

Impostare "SI" nel campo "Ricostruzione automatica storico fondi imposte differite/crediti imposte anticipate Ires/Irap" presente nel Frontespizio.

Tali informazioni infatti vengono utilizzati per calcolare i riversamenti Irap in presenza di quote residue non deducibili/imponibili Irap e per calcolare le eccedenze su crediti imposte anticipate o fondi imposte differite maturate ad esempio nel caso di variazione di aliquota.

Note:

Tutti gli importi indicati in questo quadro devono essere inseriti per intero (non devono essere arrotondati all'unità di euro superiore o inferiore):

Inserire il credito imposte anticipate Ires relativo all’esercizio precedente in corrispondenza dell’anno di imputazione delle spese.

Dati trasferiti dalla contabilità

Per visualizzare il dettaglio dei conti trasferiti premere Shif F1 (consultare il paragrafo "Dettaglio Contabilità" per approfondimenti in merito).

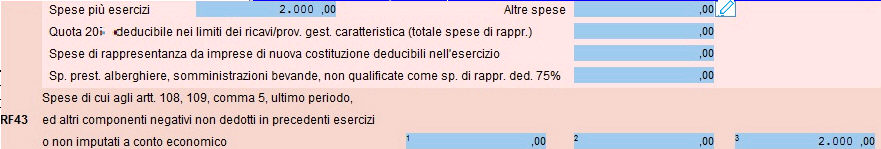

Precedente anno 2017, 2018, 2019, 2020, 2021

L'utente può inserire manualmente, in corrispondenza dell'anno in cui devono essere considerati, eventuali ripartizioni effettuate negli esercizi precedenti.

L'importo inserito verrà riportato nel campo "Totale" sottoindicato.

Quota residua anno precedente (Campo automatico)

Viene effettuato il riporto delle quote ancora da rinviare agli esercizi successivi al 2016, in relazione all'inserimento di eventuali ripartizioni inserite manualmente dall'utente (Campo precedente anno 2017, 2018, 2019, 2020, 2021).

Totale (campo automatico)

Riporta il totale delle spese inserite ed il totale, riferito ad ogni singolo anno, delle quote ripartite.

Annotazioni

La compilazione di questo campo è a discrezione del cliente.

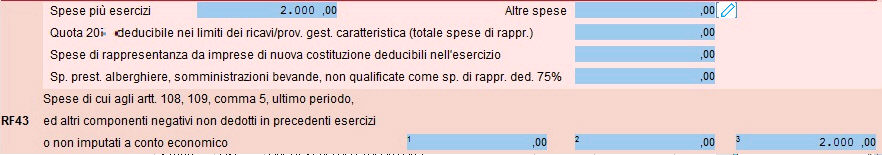

Quota residua (Campo automatico)

Viene effettuato il riporto delle quote ancora da rinviare, in relazione all'anno di inserimento delle spese, agli esercizi successivi al 2017.

Totale (Campo automatico)

Effettua la somma dei campi sopra indicati.

Eccedenza riversamento credito imposte anticipate Ires

In questo campo viene calcolata la differenza tra l'ammontare dell'imposta Ires che il soggetto avrebbe dovuto riversare nell'esercizio 2017 e quanto ha effettivamente imputato al conto economico.

Tale differenza deve essere contabilizzata nella voce E20 del conto economico alla voce "Imposte differite ed anticipate".

Se l'utente seleziona nel frontespizio l'aliquota ordinaria o agevolata 2018 Ires, nel calcolo non vengono più utilizzate le aliquote dell'anno corrispondente la quota, bensì quella dell'esercizio successivo.