Sul quadro RA Terreni (per inserire un nuovo terreno)

o sul quadro RB Fabbricati (per inserire un nuovo fabbricato), cliccare

sul bottone ![]() ;

;

inserire i dati dei terreni o dei fabbricati e

confermare cliccando sul bottone ![]() ;

;

I dati dei fabbricati sono registrati in Gestione Immobili.

E' obbligatorio l'utilizzo della procedura Gestione Immobili.

Non sono attivi trasferimenti da Redditi a IMU - TASI e nemmeno da IMU - TASI a Redditi.

Per gli immobili inoltre, non è attiva la conversione dell'anno precedente.

PROCEDURA OPERATIVA PER INSERIRE UN NUOVO IMMOBILE NON PRESENTE IN GESTIONE IMMOBILI

Sul quadro RA Terreni (per inserire un nuovo terreno)

o sul quadro RB Fabbricati (per inserire un nuovo fabbricato), cliccare

sul bottone ![]() ;

;

inserire i dati dei terreni o dei fabbricati e

confermare cliccando sul bottone ![]() ;

;

I dati inseriti vengono registrati nella Gestione Immobili e riportati in automatico nel quadro RA o nel quadro RB.

Se il soggetto proprietario non è presente in Gestione Immobili e non è presente neanche in Anagrafica Unica è necessario:

in Anagrafica Unica inserire l'anagrafica del proprietario o eseguire dal Menù Utilità - Importa dati da procedure fiscali;

in Gestione Immobili eseguire l'import dati da catasto.

PROCEDURA OPERATIVA PER MODIFICARE UN IMMOBILE GIA’ PRESENTE NEL QUADRO RA/RB

Nel quadro RA o nel quadro RB selezionare l’immobile da variare.

Cliccare sul bottone ![]() per variare

i terreni nel quadro RA e/o sul bottone

per variare

i terreni nel quadro RA e/o sul bottone ![]() per variare i

fabbricati nel quadro RB;;

per variare i

fabbricati nel quadro RB;;

Eseguire le modifiche e confermare cliccando sul

bottone ![]() ;

;

I dati modificati vengono registrati nella Gestione Immobili e riportati in automatico nel quadro RA o nel quadro RB.

Nel caso di variazioni per lo stesso immobile superiori a 4, cliccare

sul bottone ![]() per accedere alla videata dei righi successivi

al quarto.

per accedere alla videata dei righi successivi

al quarto.

PROCEDURA OPERATIVA PER INSERIRE I DATI DI POSSESSO DI UN IMMOBILE GIA’ PRESENTE IN GESTIONE IMMOBILI

Posizionarsi sul quadro RA o sul quadro RB;

Cliccare sul bottone ![]() ;

;

Prima modalità

Inserire i dati catastali dell’immobile.

Se inserendo i dati catastali dell’immobile viene segnalato "Dati catastali già presenti", significa che l’immobile è già presente in archivio.

Cliccare sul bottone ![]() (Vai

su immobile già presente) adiacente per posizionarsi direttamente sull’immobile

interessato.

(Vai

su immobile già presente) adiacente per posizionarsi direttamente sull’immobile

interessato.

Cliccare sul bottone ![]() per eseguire

eventuali modifiche e inserire i dati del proprietario selezionato (indicare

ad esempio la quota di possesso) nella sezione "Proprietari"

e confermare

con F12.

per eseguire

eventuali modifiche e inserire i dati del proprietario selezionato (indicare

ad esempio la quota di possesso) nella sezione "Proprietari"

e confermare

con F12.

Modificare poi anche le quote degli altri proprietari nella sezione "Proprietari".

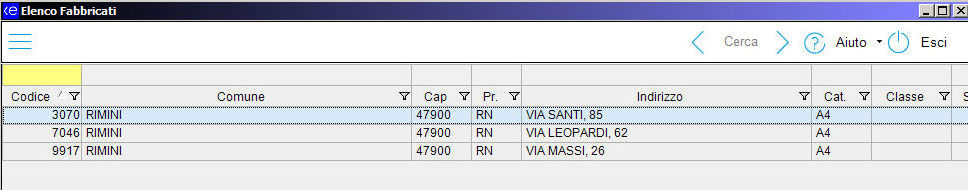

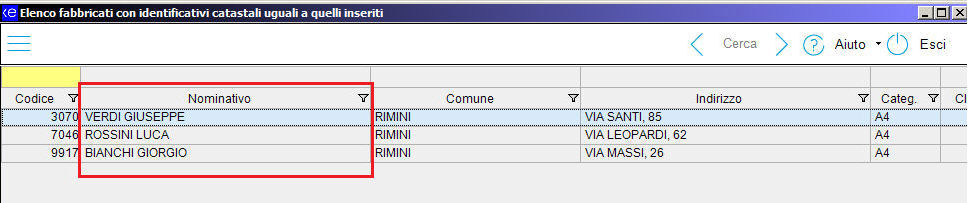

Se in Gestione Immobili è presente più di un immobile

con gli stessi dati catastali (ad esempio perché per i dati catastali

è stato inserito solo il campo "Categoria"), cliccando sul bottone

![]() (Vai su immobile già presente) viene visualizzato l’elenco

degli immobili che corrispondono ai dati catastali indicati.

(Vai su immobile già presente) viene visualizzato l’elenco

degli immobili che corrispondono ai dati catastali indicati.

Cliccare sul bottone ![]() "Funzioni"

e selezionare la voce "Mostra anche i proprietari" per visualizzare

nell’elenco anche i proprietari degli immobili.

"Funzioni"

e selezionare la voce "Mostra anche i proprietari" per visualizzare

nell’elenco anche i proprietari degli immobili.

Selezionare l’immobile interessato con doppio click, inserire i dati relativi al proprietario selezionato (indicare ad esempio la quota di possesso) e confermare con F12.

Modificare poi anche le quote degli altri proprietari nella sezione "Proprietari".

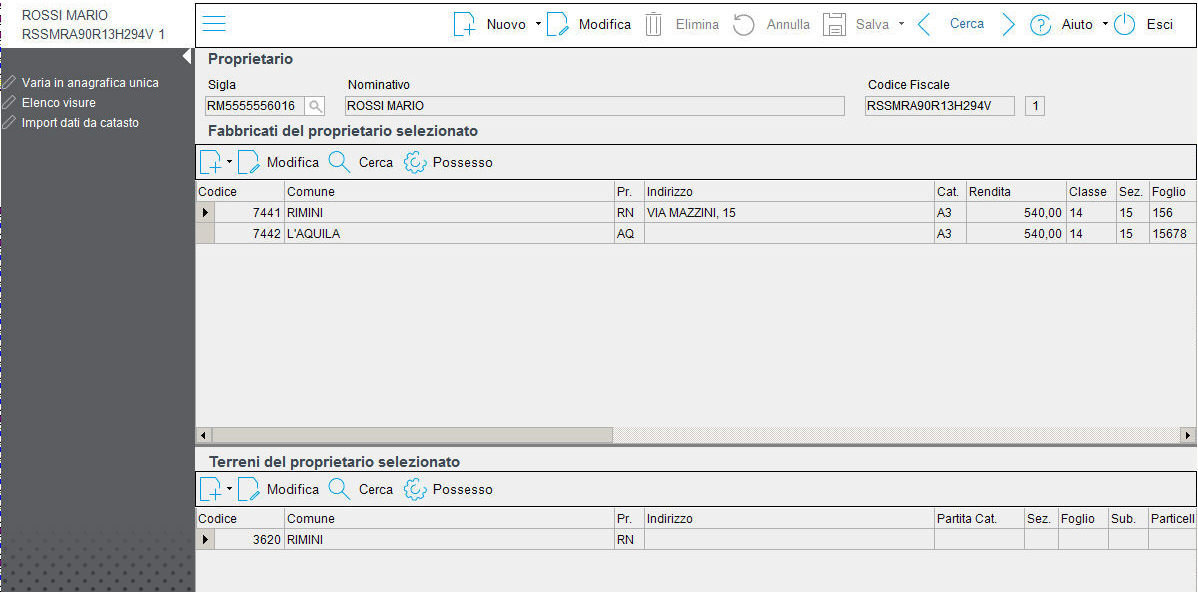

Seconda modalità (consigliata se l’utente ritiene che l’immobile sia già presente ma non sono stati inseriti i dati di possesso relativi al proprietario selezionato)

Se

non viene indicato nessun dato catastale, cliccare sul bottone ![]() (Vai su immobile già presente)

(Vai su immobile già presente)

Vengono visualizzati gli immobili di proprietà del proprietario.

Selezionare, cliccando sul bottone ![]() , il proprietario

interessato.

, il proprietario

interessato.

Verranno visualizzati tutti gli immobili di proprietà del proprietario selezionato.

Da qui è possibile:

modificare un’immobile già di proprietà. Selezionare l’immobile interessato con doppio click ed eseguire le modifiche.

modificare la quota di un immobile già presente in Gestione Immobili.

Cliccare sul bottone ![]() . Viene

visualizzato l’elenco degli immobili degli altri proprietari.

. Viene

visualizzato l’elenco degli immobili degli altri proprietari.

Selezionare l’immobile interessato con doppio click, inserire i dati relativi al proprietario selezionato (indicare ad esempio la quota di possesso) e confermare con F12.

Modificare poi anche le quote degli altri proprietari nella sezione "Proprietari".

Cliccare sul bottone ![]() "Funzioni" e selezionare

la voce "Mostra anche i proprietari" per visualizzare nell’elenco

anche i proprietari degli immobili.

"Funzioni" e selezionare

la voce "Mostra anche i proprietari" per visualizzare nell’elenco

anche i proprietari degli immobili.

Se l’immobile non è presente, cliccare sul bottone ![]() "Funzioni"

e selezionare "Inserisci Fabbricato" o "Inserisci Terreno"

per inserire un nuovo immobile.

"Funzioni"

e selezionare "Inserisci Fabbricato" o "Inserisci Terreno"

per inserire un nuovo immobile.

Ricerca

Per la ricerca di fabbricati già inseriti premere i tasti CTRL F5 o

cliccare sul bottone ![]() .

.

Nella la ricerca è presente la colonna "Cod. immobile" che evidenzia il codice del fabbricato nella procedura Gestione Immobili.

Nel Quadro RB è possibile eseguire il calcolo relativo al reddito minimo da dichiarare in caso di locazione immobiliare (come previsto dalla Finanziaria 2005) per evitare eventuali accertamenti dell’Amministrazione finanziaria (Minimum Tax Immobiliare).

Il quadro RB non deve essere compilato dalle società che hanno dichiarato il reddito dei fabbricati nel quadro RF/RG.

Il Quadro RB deve essere compilato dalle società semplici ed equiparate che possiedono a titolo di proprietà, usufrutto o altro diritto reale, fabbricati situati nel territorio dello Stato che sono o devono essere iscritti con attribuzione di rendita nel catasto edilizio urbano. In caso di usufrutto o altro diritto reale, il titolare della sola "nuda proprietà" non deve dichiarare il fabbricato.

Consultare le Istruzioni Ministeriali.

Riporto in

RN

Il reddito imponibile (col. 8) viene riportato nel quadro RN rigo RN6.

RF

Il reddito imponibile (col. 8) viene riportato nel quadro RF rigo RF10 e viene impostata "Stampa = NO".

RG

Il reddito imponibile (col. 8) viene riportato nel quadro RG rigo RG10 e viene impostata "Stampa = NO".

Se "Riporto in" = RF o RG nel campo "Considera riduzione forfetaria 5% o 25% o 35%" viene impostato il valore "NO" in quanto il reddito dei fabbricati locati non strumentali deve essere determinato secondo l'art. 90 del Tuir (vedi Istruzioni Ministeriali quadro RF/RG).

Calcolo

Automatismi attivi - vengono eseguiti i calcoli in automatico

Automatismi disattivi - non vengono eseguiti i calcoli

DATI DA GESTIONE IMMOBILI

I dati della sezione vengono trasferiti dalla procedura Gestione Immobili.

Consultare il paragrafo "Collegamento con Gestione Immobili" del Manuale Operativo.

Vengono trasferiti solo i fabbricati che rientrano nel periodo di validità 01/01/2017 - 31/12/2017.

Cliccare sul bottone ![]() per posizionarsi

in visualizzazione, nella Gestione immobili, sull'ultima variazione del

fabbricato.

per posizionarsi

in visualizzazione, nella Gestione immobili, sull'ultima variazione del

fabbricato.

E' possibile effettuare delle variazioni che in uscita dalla Gestione immobili verranno riportate nei Redditi.

DATI CATASTALI DELL’IMMOBILE

Comune (col.12)

E' OBBLIGATORIO IL CODICE CATASTALE DEL COMUNE.

Il codice catastale del comune verrà utilizzato anche per la stampa del quadro RB colonna 12.

Subcodice comune

Utilizzato solo per il calcolo della rendita catastale nel caso in cui l'immobile sia sprovvisto di rendita catastale.

Il subcodice identifica il comune nel caso in cui siano presenti più località negli estimi catastali.

Venezia

Barrare la casella se l'immobile è affittato nella città di VENEZIA Centro e nelle isole della GIUDECCA, di MURANO e di BURANO.

Comune ad alta densità abitativa

La casella viene barrata in automatico se il comune indicato appartiene all’elenco dei comuni ad alta densità abitativa approvato dalla Delibera CIPE n. 87 del 13/11/2003 – Legge n. 431/1998, art. 8).

La casella viene utilizzata per dare messaggio di avvertimento “Presente utilizzo 8 e comune non ad alta densità abitativa” in uscita dalla dichiarazione nel caso in cui sia presente almeno un rigo con Utilizzo = 8 e il comune indicato non appartiene a un comune ad alta densità abitativa, in questo caso è necessario verificare l’utilizzo indicato in dichiarazione.

Categoria

Indicare la categoria di appartenenza dell'immobile.

A1 - Abitazioni di tipo signorile

A2 - Abitazioni di tipo civile

A3 - Abitazioni di tipo economico

A4 - Abitazioni di tipo popolare

A5 - Abitazioni di tipo ultrapopolare

A6 - Abitazioni di tipo rurale

A7 - Abitazioni in villini

A8 - Abitazioni in ville

A9 - Castelli,palazzi artist. e storici

A10 - Uffici e studi privati

A11 - Abitazioni, alloggi tipici

B1 - Collegi e convitti, educandati

B2 - Case di cura ed ospedali

B3 - Prigioni e riformatori

B4 - Uffici pubblici

B5 - Scuole e laboratori scientifici

B6 - Biblioteche, pinacoteche, musei

B7 - Cappelle ed oratori

B8 - Magazzini sotterranei per depositi

C1 - Negozi e botteghe

C2 - Magazzini e locali di deposito

C3 - Laboratorio per arti e mestieri

C4 - Fabbricati, locali per eserc. spor.

C5 - Stabilimenti balneari e acque cur.

C6 - Stalle, scuderie, rimesse, autorim.

C7 - Tettoie chiuse o aperte

D1 - Immobili a destinazione speciale

D2 -

D3 -

D4 -

D5 -

D6 -

D7 -

D8 -

D9 -

D10 - Residence

D11 - Scuole e labor. scient. privati

D12 - Posti barca in luoghi turistici

E1 - Immobili a destinazione particolari

E2 -

E3 -

E4 -

E5 -

E6 -

E7 -

E8 -

E9 -

Gli immobili appartenenti alla categoria F non vengono trasferiti da Gestione immobili in quanto privi di rendita e quindi non rilevanti ai fini dei redditi.

Classe

Indicare la classe di appartenenza dell'immobile desumibile dal certificato catastale o quella attribuita a fabbricati similari per fabbricati sprovvisti di rendita.

Parametro che, per una stessa categoria, distingue gli immobili in funzione del livello delle rifiniture, della datazione dei servizi, dell'ampiezza dei vani e della loro posizione.

Identificativo

In assenza degli effettivi dati catastali occorre indicare un codice identificativo provvisorio.

Se nella stessa dichiarazione ci sono più immobili sprovvisti di dati catastali, è necessario indicare un identificativo provvisorio diverso in ciascuno di essi, il quale può essere non consecutivo.

Sezione

Sezione (ove esistente).

Foglio

Foglio.

Particella

Indicare la particella.

Istruzioni ministeriali Denuncia IMU

"... rappresenta l'elemento minimo inventariale che ha sostituito il numero.

Qualora, però, il contribuente non sia in possesso di dati catastali aggiornati potrà indicare, in luogo della particella, il "numero". E’ comunque opportuno per una compilazione della dichiarazione più corretta possibile che il contribuente si munisca di una visura catastale aggiornata".

Risoluzione n. 4/DPF del 3 giugno 2003

".. Va inoltre sottolineato che il contribuente, ove il singolo terreno sia composto da varie particelle puo' comunque evitare di compilare tanti riquadri quante sono le relative particelle, in quanto puo' precisare detta circostanza nella parte del modello di dichiarazione relativa alle "Annotazioni", assolvendo in tal modo all'obbligo di completezza dei dati da dichiarare.

E' anche possibile che il contribuente, ove ne sia in possesso ed ove cio' possa rappresentare una semplificazione, alleghi alla dichiarazione copia della visura catastale aggiornata".

Sub.

Subalterno.

N° Protocollo

Nel caso di mancata assegnazione degli identificativi catastali indicare il numero di protocollo della domanda di accatastamento.

Anno

Nel caso di mancata assegnazione degli identificativi catastali indicare l'anno di presentazione della domanda di accatastamento.

Titolo

Indicare uno dei seguenti codici:

immobili di proprietà;

immobili in usufrutto;

immobili in uso gratuito;

per ogni altro diritto reale.

![]()

Il bottone consente di modificare facilmente l'utilizzo in Gestione Immobili:

cliccare sul bottone ![]() ;

;

si posiziona direttamente in variazione nei dati di possesso del proprietario, sul campo "Utilizzo" in Gestione Immobili".

Eseguire la modifica e confermare cliccando

sul bottone ![]() .

.

I dati modificati vengono registrati in Gestione Immobili e riportati in automatico nel quadro RB dei Redditi.

REDDITI DEI FABBRICATI

* Continuazione (Fabbricato rigo precedente)

Barrare la casella nel caso di variazioni avvenute durante l'anno per uno stesso immobile; solo in questo caso per uno stesso immobile devono essere compilati e stampati più righi.

Consultare le Istruzioni Ministeriali.

Rendita catastale non rivalutata

E' presente la rendita catastale non rivalutata del 5 per cento.

Sulla videata sono presenti 4 righi ma vanno utilizzati solo se è lo stesso immobile nel caso di variazioni avvenute nell'anno.

In caso di fabbricato indicato su più righi, la rendita deve essere la stessa per ogni rigo, a meno che non sia indicato il valore 3 nel campo "Casi particolari" di almeno un rigo.

Art. 37 - Determinazione del reddito dei fabbricati

"3. Le modificazioni derivanti dalla revisione hanno effetto dall'anno di pubblicazione nella Gazzetta Ufficiale del nuovo prospetto delle tariffe, ovvero, nel caso di stima diretta, dall'anno in cui è stato notificato il nuovo reddito al possessore iscritto in catasto. Se la pubblicazione o notificazione avviene oltre il mese precedente quello stabilito per il versamento dell'acconto d'imposta, le modificazioni hanno effetto dall'anno successivo."

Circolare 95 del 12/05/2000 - 4.1.3 - Notifica della rendita catastale definitiva - decorrenza degli effetti ai fini IRPEF

"D. La legge finanziaria per il 2000 dispone, a proposito di ICI, che il contribuente è tenuto a pagare la relativa imposta sul valore della rendita catastale presunta, fin quando l'ufficio non notifica la rendita effettiva.

Principio questo che dovrebbe essere confermato ai fini dell''IRPEF. Se così è, come si deve comportare il contribuente che, ad esempio, ha avuto notifica nel gennaio 2000 la rendita definitiva del suo immobile? Come deve dichiarare lo stesso immobile, ai fini IRPEF, per l'anno 1999? Adottando la rendita presunta, ovvero utilizzando la rendita definitiva, ancorchè acquistata oltre il 31 dicembre 1999?

R. Nel caso di redditi di fabbricati determinati sulla base della rendita presunta, la notifica della rendita catastale pervenuta nel mese di gennaio 2000 ha effetto con riferimento ai redditi del periodo d'imposta 2000 da dichiarare nell'anno successivo. In tal caso, nel modello 730/2000 relativo al 1999 il reddito del fabbricato deve continuare ad essere determinato in base alla rendita presunta".

Utilizzo (col. 2)

Indicare uno dei seguenti codici:

2 unità immobiliare tenuta a disposizione (U.I.D.) per la quale si applica l'aumento di un terzo;

3 unità immobiliare locata in assenza di regime legale di determinazione del canone;

4 unità immobiliare locata in regime legale di determinazione del canone;

8 - Unità immobiliare sita in uno dei comuni al alta densità abitativa e concessa in locazione a canone convenzionale (legge n. 431/98 art. 2, c. 3 e art. 5 c.2) sulla base di appositi accordi definiti in sede locale fra le organizzazioni della proprietà edilizia e le organizzazioni dei conduttori maggiormente rappresentativa a livello nazionale.

Per usufruire della riduzione del 30% del relativo reddito, è necessario compilare anche l'apposito riquadro "Dati necessari per usufruire delle agevolazioni previste per contratti di locazione".

9 unità immobiliare che non rientra nei precedenti casi.

14 - Immobile situato nella regione Abruzzo ed è concesso in locazione o comodato a soggetti residenti o stabilmente dimoranti nei territori colpiti dal sisma del 6 aprile 2009 le cui abitazioni principali siano state distrutte o dichiarate inagibili, secondo quanto previsto dall’art. 5 dell’ordinanza ministeriale n. 3813 del 29 settembre 2009. L’indicazione di tale codice comporta la riduzione del 30% del reddito. A tal fine è necessario compilare la sezione II del quadro B "Dati necessari per usufruire delle agevolazioni previste per i contratti di locazione

15 – immobile situato nella regione Abruzzo e concesso in comodato a soggetti residenti o stabilmente dimorati nei territori colpiti dal sisma del 6 aprile 2009 le cui abitazioni principali siano state distrutte o dichiarate inagibili, secondo quanto previsto dall’ art. 5 dell’ ordinanza ministeriale n. 3813 del 29 settembre 2009.

Art. 37, comma 4-bis del TUIR (ex art. 34 c. 4bis)- Determinazione del reddito dei fabbricati

Qualora il canone risultante dal contratto di locazione, ridotto forfetariamente del 15 per cento, sia superiore al reddito medio ordinario di cui al comma 1, il reddito e' determinato in misura pari a quella del canone di locazione al netto di tale riduzione.

Per i fabbricati siti nella citta' di Venezia centro e nelle isole della Giudecca, di Murano e di Burano, la riduzione e' elevata al 25 per cento (3).

(3) Vedasi l'art. 8, commi 1, 2 e 3, L. 9 dicembre 1998, n. 431, che si riporta:

"Art. 8 (Agevolazioni fiscali) - 1. Nei comuni di cui all'art. 1 del D.L. 30 dicembre 1988, n. 551, convertito, con modificazioni, dalla L. 21 febbraio 1989, n. 61, e successive modificazioni, il reddito imponibile derivante al proprietario dai contratti stipulati o rinnovati ai sensi del comma 3 dell'art. 2 a seguito di accordo definito in sede locale e nel rispetto dei criteri indicati dal decreto di cui al comma 2 dell'art. 4, ovvero nel rispetto delle condizioni fissate dal decreto di cui al comma 3 del medesimo art. 4, determinato ai sensi dell'art. 34 del testo unico delle imposte sui redditi, approvato con D.P.R. 22 dicembre 1986, n. 917, e successive modificazioni, e' ulteriormente ridotto del 30 per cento. Per i suddetti contratti il corrispettivo annuo ai fini della determinazione della base imponibile per l'applicazione dell'imposta proporzionale di registro è assunto nella misura minima del 70 per cento. ...

Periodo

Indicare la data di inizio possesso e di fine possesso (GGMM; riporto automatico 0101 3112).

Possesso - GG (col. 3)

Giorni di possesso dell'immobile calcolati in base al periodo indicato nei campi precedenti (365 se per tutto l'anno).

Il dato viene stampato nella colonna 3.

Possesso - % (col. 4)

Indicare la quota di possesso (Es. 33.33).

Se non viene indicata la Quota, il programma riporta in automatico il valore 100.

Il dato viene stampato nella colonna 4.

Canone di locazione

Indicare il codice Affitto per calcolare il campo "Canone di locazione (col. 6)"

Indicare l'ammontare del canone risultante dal contratto di locazione, compresa la maggiorazione spettante in caso di sublocazione ed escluse le spese di condominio, se comprese nel canone.

I soggetti di cui alla lett. c) del c. 1 dell'art. 73 del Tuir devono indicare l'intero ammontare del canone risultante dal contratto di locazione.

Nota:

La legge Finanziaria 2005 ha introdotto, per gli immobili locati, un reddito minimo da dichiarare per evitare eventuali accertamenti dell'Amministrazione finanziaria (tale norma non trova applicazione per i fabbricati locati a "canone convenzionale" (codice 8)).

Per determinare il reddito minimo da dichiarare è possibile compilare la sezione "Minimum Tax Immobiliare calcolo reddito da dichiarare".

Il reddito minimo da dichiarare è dato dal maggiore tra:

canone di locazione ridotto del 15%;

il 10% del valore dell'immobile.

Qualora il soggetto decidesse di adeguarsi a questo reddito minimo può indicare il reddito minimo nel campo "Canone".

Canone di locazione (col. 6)

Se campo "Considera riduzione forfetaria 5% o 25% o 35%" = NO

Se presente "Rap.gg-SP"

Canone di locazione col. 5 = Canone di locazione / 365 * GG col. 3

Se presente "1 Aff.-SP" oppure "2 Affitto"

Canone di locazione col. 5 = Canone di locazione

Se campo "Considera riduzione forfetaria 5% o 25% o 35%" = SI e Se casella "Venezia" non è barrata e casella "Interesse storico" non è barrata

Se presente "Rap.gg-SP"

Canone di locazione col. 5 = Canone di locazione * 0,95 / 365 * GG col. 3

Se presente "1 Aff.-SP"

Canone di locazione col. 5 = Canone di locazione * 0,95

Se presente "2 Affitto"

Canone di locazione col. 5 = Canone di locazione

Se campo "Considera riduzione forfetaria 5% o 25% o 35%" = SI e se casella "Venezia" è barrata e casella "Interesse storico" non è barrata

Se presente "Rap.gg-SP"

Canone di locazione col. 5 = Canone di locazione * 0,75 / 365 * GG col. 3

Se presente "1 Aff.-SP"

Canone di locazione col. 5 = Canone di locazione * 0,75

Se presente "2 Affitto"

Canone di locazione col. 5 = Canone di locazione

Se campo "Considera riduzione forfetaria 5% o 25% o 35%" = SI e se casella "Interesse storico" è barrata (indipendentemente dalla casella "Venezia")

Se presente "Rap.gg-SP"

Canone di locazione col. 5 = Canone di locazione * 0,65 / 365 * GG col. 3

Se presente "1 Aff.-SP"

Canone di locazione col. 5 = Canone di locazione * 0,65

Se presente "2 Affitto"

Canone di locazione col. 5 = Canone di locazione.

Casi particolari (col. 7)

Indicare uno dei seguenti codici:

1 - fabbricati distrutti o inagibili a seguito degli eventi sismici, che per legge siano stati esclusi da imposizioni (a condizione che sia stato rilasciato un certificato del Comune attestante la distruzione ovvero l'inagibilità del fabbricato);

3 - unità immobiliari inagibili per le quali è stata richiesta la revisione della rendita.

4 - unità immobiliare per la quale non sono stati percepiti i canoni di locazione, come risultato da provvedimento giurisdizionale di convalida di sfratto per morosità del conduttore.

5 - immobile posseduto in comproprietà ed è dato in locazione soltanto da uno o più comproprietari per la propria quota (es.: immobile posseduto da tre comproprietari locato ad uno di essi dagli altri due). Nella colonna 5 va indicata soltanto la quota del canone annuo di locazione spettante al soggetto.

Il codice viene stampato nella colonna 7.

Il dato deve essere indicato nella maschera dell'immobile della procedura Gestione immobili.

Se nel campo Casi particolari è impostato il codice 1, se i dati sono indicati su più righi, i dati del rigo, nel quale è stato indicato "1" nella casella "casi particolari", non devono essere considerati nel calcolo di determinazione del reddito (Risoluzione n. 85 del 07/06/2001).

In riferimento al codice 4, non deve essere impostato il campo "canone di locazione", il reddito del fabbricato è determinato in base alla rendita catastale.

Considera riduzione forfetaria 5% o 25% o 35% (NO, solo per riporto dell'immobile in RF/RG)

La quota del canone viene calcolata riducendo il canone di un importo pari a quello delle spese documentate di manutenzione ordinaria sostenute dalla società, nel limite massimo del 15% del canone di locazione.

SI - Se immobili locati viene calcolata la riduzione forfetaria del 5% o 25% o 35% sul canone di locazione.

NO - Se immobili locati non viene calcolata la riduzione forfetaria del 5% o 25% o 35% sul canone di locazione (art. 90 del Tuir);

Il campo viene impostato = NO nel caso in cui nel campo "Riporto in" è indicato RF o RG, in quanto il reddito dei fabbricato locati non strumentali deve essere determinato secondo l'art. 90 del Tuir (vedi Istruzioni Ministeriali quadro RF/RG).

Riduzione percentuale

Riporto automatico del 5 per cento o del 25 per cento per la città di Venezia centro e nelle isole della GIUDECCA, di MURANO e di BURANO (barrata la casella Venezia) o del 35% (barrata casella interesse storico).

Nota:

la riduzione non viene calcolata se il campo "Considera riduzione forfetaria 15% o 25% o 35%" è impostato uguale a NO.

Rendita catastale (col. 1)

Riporto automatico della Rendita non rivalutata.

Viene stampata nella colonna 1 del modello RB.

Spese Manutenzione - dichiarato

Indicare le spese di manutenzione ordinaria sostenute ed effettivamente rimaste a carico per la realizzazione degli interventi di manutenzione ordinaria (DPR 6/6/2001 n. 350 art. 3 c. 1 lett.a)).

Nessuna stampa sul modello.

Attenzione:

Il campo non va compilato dai soggetti diversi da quelli di cui alla lett. c) del c. 1 dell'art. 73 del Tuir.

Art. 73 - Soggetti passivi

"... c) gli enti pubblici e privato diversi dalle società, residenti nel territorio dello Stato, che non hanno per oggetto esclusivo o principale l'esercizio di attività commerciali ..."

Il campo risulta editabile solo con gli utilizzi 3, 4, 8 o 14 e se nel campo "Riporto in" è indicato "RF" o "RG".

Se "Riporto in" = RF o RG nel campo "Considera riduzione forfetaria 5% o 25% o 35%" viene impostato il valore "NO" in quanto il reddito dei fabbricati locati non strumentali deve essere determinato secondo l'art. 90 del Tuir (vedi Istruzioni Ministeriali quadro RF/RG).

La quota del canone viene calcolata riducendo il canone di un importo pari a quello delle spese documentate di manutenzione ordinaria sostenute dalla società, nel limite massimo del 15% del canone di locazione.

SI - Se immobili locati viene calcolata la riduzione forfetaria del 5% o 25% o 35% sul canone di locazione.

NO - Se immobili locati non viene calcolata la riduzione forfetaria del 5% o 25% o 35% sul canone di locazione (art. 90 del Tuir);

Spese manutenzione - calcolato

Viene riportato l'importo delle spese di manutenzione - dichiarato al max uguali al 15% del canone di locazione.

Imponibile (Col. 9)

Se compilato un solo rigo

Se utilizzo 2 o 9 o 10 e se casella "Esenzione IMU" non è barrata

Imponibile tassazione ordinaria = assente

Se utilizzo 2 o 9 o 10 e se casella "Esenzione IMU" è barrata

Imponibile tassazione ordinaria = Quota della rendita

Se utilizzo 3

Se Quota della rendita > o = Quota del canone

Imponibile tassazione ordinaria = Quota della rendita

Se Quota della rendita < Quota del canone

Imponibile tassazione ordinaria = Quota del canone

Se utilizzo 4

Imponibile tassazione ordinaria = Quota del canone

Se utilizzo 8 o 14

Se Quota della rendita > o = Quota del canone

Imponibile tassazione ordinaria = Quota della rendita * 0,7

Se Quota della rendita < Quota del canone

Imponibile tassazione ordinaria = Quota del canone * 0,7

Se utilizzo 15 e se casella "Esenzione IMU" non è barrata

Imponibile tassazione ordinaria = assente

Se utilizzo 15 e se casella "Esenzione IMU" è barrata

Imponibile tassazione ordinaria = Quota della rendita * 0,7

Se compilato più di un rigo

CASO F)

Se in almeno un rigo è presente utilizzo 2 o 9 o 15 e casella "Esenzione IMU" è barrata

Se presente utilizzo 15 e casella "Esenzione IMU" è barrata viene calcolato:

Quota della rendita abbattuta al 70% = Quota della rendita * 0,7

REDDITO CASO F) = somma Quota della rendita abbattuta al 70% di tutti i righi con utilizzo 15 e casella "Esenzione IMU" barrata + campo Quota della rendita di tutti i righi con utilizzo (2 e casella "Esenzione IMU" barrata) o (9 e casella "Esenzione IMU" barrata)

CASO G)

Se in almeno un rigo è presente utilizzo 8 o 14

Viene calcolato il Totale delle Quote della rendita =

somma del campo Quota della rendita dei righi che hanno utilizzo = 3 o 4 o 8 o 14

Viene calcolato il Totale delle Quote del canone =

Somma del campo Quota del canone dei righi che hanno utilizzo = 3 o 4 o 8 o 14

Se il Totale delle Quote della rendita > o = al Totale delle Quote del canone viene calcolato:

Per i righi dove utilizzo = 8 e 14 viene calcolato:

Quota della rendita abbattuta al 70% = Quota della rendita * 0,7

REDDITO CASO G) = somma Quota della rendita abbattuta al 70% dei righi con utilizzo 8 o 14 + campo Quota della rendita dei righi con utilizzo 3 o 4

Se il Totale delle Quote della rendita < al Totale delle Quote del canone viene calcolato:

Per i righi dove utilizzo = 8 e 14 viene calcolato:

Quota del canone abbattuta al 70% = Quota del canone * 0,7

REDDITO CASO G) = somma Quota del canone abbattuta al 70% dei righi con utilizzo 8 o 14 + campo Quota del canone dei righi con utilizzo 3 o 4

CASO H)

Se in almeno un rigo è presente utilizzo 3 e in nessun rigo è presente utilizzo 8 o 14

Viene calcolato il Totale delle Quote della rendita =

somma del campo Quota della rendita dei righi che hanno utilizzo = 3 o 4

Viene calcolato il Totale delle Quote del canone =

Somma del campo Quota del canone dei righi che hanno utilizzo = 3 o 4

Se il Totale delle Quote della rendita > o = al Totale delle Quote del canone viene calcolato:

REDDITO CASO H) = somma della Quota della rendita dei righi con utilizzo 3 o 4

Se il Totale delle Quote della rendita < al Totale delle Quote del canone viene calcolato:

REDDITO CASO H) = somma della Quota del canone dei righi con utilizzo 3 o 4

CASO I)

Se in almeno un rigo è presente utilizzo 4 e in nessun rigo è presente utilizzo 3 o 8 o 14

REDDITO CASO I) = somma della Quota del canone dei righi con utilizzo 4

Imponibile tassazione ordinaria (col. 8) =

riportare solo sul primo rigo la somma REDDITO CASO F) + REDDITO CASO G) + REDDITO CASO H) + REDDITO CASO I)

Redditi non imponibili immobili non locati col. 10

Se compilato un solo rigo

Se utilizzo 3 o 4 o 8 o 14

Imponibile tassazione IMU = assente

Se utilizzo 2 o 9 o 10 e se casella "Esenzione IMU" non è barrata

Imponibile tassazione IMU = Quota della rendita

Se utilizzo 2 o 9 o 10 e se casella "Esenzione IMU" è barrata

Imponibile tassazione IMU = assente

Se utilizzo 15 e se casella "Esenzione IMU" non è barrata

Imponibile tassazione IMU = Quota della rendita * 0,7

Se utilizzo 15 e se casella "Esenzione IMU" è barrata

Imponibile tassazione IMU = assente

Se compilato più di un rigo

CASO D)

Se in almeno un rigo è presente utilizzo 2 o 9 o 15 e casella "Esenzione IMU" non è barrata

Se presente utilizzo 15 e casella "Esenzione IMU" non è barrata viene calcolato:

Quota della rendita abbattuta al 70% = Quota della rendita * 0,7

REDDITO CASO D) = somma Quota della rendita abbattuta al 70% di tutti i righi con utilizzo 15 e casella "Esenzione IMU" non barrata + campo Quota della rendita di tutti i righi con utilizzo 2 o 9 e casella "Esenzione IMU" non barrata

Imponibile tassazione IMU = REDDITO CASO D)

DATI RELATIVI AI CONTRATTI DI LOCAZIONE (solo per Utilizzo 14)

Nel caso in cui nel fabbricato sia indicato nel campo "Utilizzo" il codice 14, occorre indicare gli estremi di registrazione del contratto di locazione (data, numero di registrazione e ufficio del registro o Codice identificativo contratto), l'anno di presentazione della denuncia dell'immobile ai fini dell'ICI/IMU, il comune di ubicazione dello stesso e la sigla della provincia.

Il rigo e il numero del modello nel quale sono stati riportati i dati dell'unità immobiliare locata saranno determinati in fase di stampa.

Per ogni rigo inserito con utilizzo 14 occorre indicare i dati di seguito riportati.

Data

Data registrazione del contratto di locazione.

Serie

Codice relativo alla modalità di registrazione del contratto indicare: "3" oppure "3A" oppure "3B" oppure "3T" oppure "1T".

Numero

Numero registrazione del contratto di locazione.

Sottonumero

Eventuale Sottonumero di registrazione del contratto di locazione.

Codice ufficio

Indicare il codice identificativo dell'Ufficio delle Entrate (o dell'ex Ufficio del Registro).

Il codice viene stampato e viene scaricato nel file telematico; utilizzare gli ufficio di Tipo "U" = Ufficio Unico delle Entrate.

Codice identificativo del contratto

Indicare il codice identificativo del contratto composto da 17 caratteri e reperibile nella copia del modello di richiesta di registrazione del contratto restituito dall’ufficio o, per i contratti registrati per via telematica, nella ricevuta di registrazione.

Se sono stati compilati i campi Data, Serie, Numero/Sottonumero, Codice ufficio, questa colonna non va compilata

Contratti non superiori 30 gg

Barrare la casella se il contratto di locazione è di durata non superiore a 30 giorni complessivi nell’anno.

Se barrata la casella non devono essere compilati i campi Data di registrazione, Numero e sottonumero e Codice ufficio e neppure il campo Codice identificativo del contratto.

Anno presentazione dich ICI/IMU

Anno di presentazione della denuncia ai fini ICI/IMU.

Nota: l'anno di presentazione della dichiarazione ICI/IMU non può essere precedente al 1993 e successiva al 2017.

ALTRI DATI

Rendita

immobili con rendita attribuita

immobili non forniti di rendita

fabbricati classificabili nella categoria D, non iscritti al Catasto interamente posseduti da imprese e distintamente contabilizzati

Nel caso in cui l'immobile sia soggetto a ristrutturazione, con riaccatastamento, durante l'anno è necessario effettuare due inserimenti: il primo relativo al periodo precedente alla ristrutturazione e il secondo inserimento (F6) relativo al periodo successivo alla ristrutturazione con nuova rendita.

Durante l'intervento di ristrutturazione, l'unità immobiliare non produce reddito.

T/U

• ‘T’ se l’immobile è censito nel catasto terreni;

• ‘U’ se l’immobile è censito nel catasto edilizio urbano.

Esente

Barrare la casella cliccando con il mouse se l'immobile è esente IRPEF.

Barrando la casella viene impostato "No" nel campo Stampa.

Attenzione: Nel caso in cui si imposti la barratura "Esente" ed in seguito la barratura viene tolta, è necessario verificare/aggiornare anche il campo "Stampa".

Nota per gli utenti che vogliono inserire anche gli immobili esenti

Se il soggetto vuole inserire l'immobile di cui è proprietario dato in usufrutto può barrare la casella "Esente".

Es. proprietà 25% di cui dato in usufrutto 8,33%, inserire un fabbricato con percentuale di possesso 16,67% e un altro fabbricato con percentuale 8,33%, indicare la barratura esente e Stampa No.

Stampa

SI - Stampa immobile nel modello RB

NO - Nessuna stampa dell'immobile nel modello RB

Se è stato indicato "RF" o "RG" nel campo "Riporto in" viene selezionato "Stampa = No".

VA INDICATO ANCHE NEL CASO IN CUI SI PROCEDA ALLA STAMPA DI OGNI IMMOBILE MA ALCUNI NON DEBBANO ESSERE DICHIARATI.

Se il campo "Riporto in" ha il valore "RN" ed è assente la barratura nel campo "Esente" e il campo "Stampa" assume il valore "NO", in uscita dalla dichiarazione viene visualizzato il messaggio: "Fabbricato n.__: presente Stampa = NO".

E' necessario verificare il fabbricato relativo e modificare il campo "Stampa" e/o il campo "Riporto in".

Data Acquisto

Data di acquisto dell'immobile (ggmmaaaa).

Data Vendita

Data di vendita dell'immobile (ggmmaaaa).

Dati immobile aggiornati al (data e ora)

Viene riportata la data e ora di aggiornamento dell’immobile presente in Gestione immobili.

Dati possesso aggiornati al (data e ora)

Viene riportata la data e ora di aggiornamento dei dati di possesso dell’immobile presente in Gestione immobili.

Trasferiti solo 8 righi dell'immobili, inserire manualmente i successivi

La casella viene impostata dal trasferimento nel caso in cui per l'immobile sono inseriti nella Gestione Immobili più di 8 righi di variazione.

Indicare manualmente nei Redditi i righi successivi all'ottavo.

Per inserire manualmente i righi successivi all'ottavo eseguire la seguente procedura operativa:

Se il fabbricato non è l’ultimo inserito eseguire

due volte la funzione ![]() per copiare il fabbricato che ha

più di 8 variazioni;

per copiare il fabbricato che ha

più di 8 variazioni;

il fabbricato con più di 8 variazioni è l'ultimo

inserito eseguire una sola volta la funzione ![]() per copiare

il terreno che ha più di 8 variazioni;

per copiare

il terreno che ha più di 8 variazioni;

Nell’ultima copia eseguita i campi saranno editabili in base alla barratura “Inserimento manuale righi successivi a 8” e sarà possibile inserire manualmente le variazioni successive all’ottava;

Negli inserimenti relativi allo stesso immobile che ha più di otto variazioni, impostare su tutti “Automatismi disattivi” e, sommare gli imponibili risultanti nell’inserimento con le variazioni successive all’ottava, agli imponibili risultanti nell’inserimento con le prime 8 variazioni dell’immobile;

NOTA:

se ad esempio per le prime 8 variazioni l’imponibile viene calcolato in base alla quota del reddito domenicale e, per le variazioni successive all’ottava l’imponibile viene calcolato in base alla quota del canone, non deve essere eseguito il punto 4 ma deve essere rieseguito il calcolo dell’imponibile per verificare se deve essere determinato in base alla quota del reddito domenicale oppure in base alla quota del canone.

Nell’inserimento che ha le variazioni successive all’ottava cancellare gli importi degli imponibili.

Terminare la compilazione della dichiarazione;

Chiudere la dichiarazione. (ignorare i messaggi presenti nell’elenco dei messaggi ovvero “Assente il codice comune di ubicazione dell’immobile”)

Stampare la dichiarazione ed integrare la stampa mettendo la barratura di continuazione.

Creare la fornitura telematica da inviare all’amministrazione finanziaria contente solo questa dichiarazione.

Aprire la fornitura utilizzando "Variazione file telematico".

Posizionarsi sul record C e apportare le seguenti modifiche:

posizionarsi sul primo rigo libero e indicare il codice "RB00X008" (X identifica il numero del rigo che può essere dedotto dalla stampa della dichiarazione) e nel campo "Valore" indicare "1";

posizionarsi sul record B e rispondere “SI” al messaggio per il salvataggio delle modifiche;

cliccare sul bottone "Riordina";

uscire dalla fornitura, rispondere nuovamente “SI” al messaggio per il salvataggio delle modifiche e poi controllarla.

Se ci dovessero essere degli errori per cui è necessario rigenerare la fornitura ricordarsi di eseguire sempre i passaggi di cui al punto 11.

Inserimento manuale righi successivi a 8

La casella va impostata dall'utente quando gli immobili non devono essere aggiornati/cancellati da Gestione Immobili.

Se il codice dell'immobile è presente, ma una delle due date di variazioni risulta essere differente, se non è presente la barratura "Inserimento manuale righi successivi a 8", vengono aggiornati tutti i dati provenienti da Gestione Immobili.

Se il codice dell'immobile non è presente, dopo il trasferimento da Gestione Immobili l'immobile viene cancellato, tranne quando è barrata la casella "Inserimento manuale righi successivi a 8".

Annotazioni

Annotazioni promemoria ad uso utente.

Nessuna stampa sul modello.

Vengono trasferite da Gestione Immobili.

Esempi di annotazioni:

Unità immobiliare disponibile

Unità immobiliare non locata

In uso gratuito a

Costruzione prima del 29/5/46

Garage proprio

Sfitto

Locato

In comodato

In ristrutturazione

COPIA RIGHI > 8

Cliccare sul bottone ![]() per copiare il fabbricato nel caso

in cui devono essere inseriti più di 8 righi di variazioni.

per copiare il fabbricato nel caso

in cui devono essere inseriti più di 8 righi di variazioni.

E' possibile eseguire la copia dell'immobile solo se è presente la casella "Trasferiti 8 righi dell'immobile, inserire manualmente i succ.".

Note per compilazione Quadro RB

l'indicazione dei fabbricati deve avvenire in maniera analitica anche nel caso in cui i fabbricati non hanno subito variazioni rispetto alla dichiarazione precedente.

I risultati finali, ovvero gli importi dei campi che vengono stampati sul modello e quelli dei campi riportati nel Quadro RN, vengono arrotondati secondo le regole dettate dalla Circolare n. 106/E del 21/12/2001, la quale stabilisce che gli importi vanno prima espressi al centesimo di euro e poi arrotondati all'unità.

Per i calcoli intermedi vengono invece considerati tutti i decimali.

Gli importi riportati a video sono arrotondati all'unità di euro.

Fabbricato con rendita diversa per lo stesso periodo d'imposta

Unità immobiliari che hanno subito ristrutturazioni e modifiche, con conseguente richiesta di variazione della rendita da parte del soggetto (stima diretta).

Nel caso in cui la nuova rendita venga attribuita nel corso del periodo d'imposta, dopo il versamento dell'acconto d'imposta (es. 26/06/ 2017), la variazione decorre sempre dal primo gennaio dell'anno successivo (o dell'anno in corso se la variazione è avvenuta prima del versamento dell'acconto d'imposta) come avviene nel caso di attribuzione di nuova rendita da parte del Comune, ai sensi dell'art. 37 comma 3 del Tuir.

La notifica della rendita catastale definitiva ha effetto a partire dal periodo d'imposta in cui è stato comunicato il nuovo valore, come specificato dalla Circolare ministeriale 95 del 12/05/2000.

Pertanto, la notifica della rendita catastale definitiva pervenuta nel mese di Gennaio 2017 ha effetto con riferimento ai redditi del periodo d'imposta 2017 da dichiarare nel Mod. 2018.

Al momento della presentazione del Mod. 2017 il soggetto dovrà quindi indicare ancora la rendita presunta.

Utenti che vogliono inserire anche gli immobili esenti

Se il soggetto vuole inserire l'immobile di cui è proprietario dato in usufrutto può barrare la casella "Esente".

Es. proprietà 25% di cui dato in usufrutto 8,33%, inserire un fabbricato con percentuale di possesso 16,67% e un altro fabbricato con percentuale 8,33%, indicare la barratura esente e Stampa No.

Se il soggetto è in possesso della sentenza di sfratto per morosità dell'inquilino ed intende evidenziare che per l'anno 2017 è in possesso di un immobile per cui non sono stati percepiti i canoni di locazione, è necessario indicare:

il valore della rendita catastale;

il codice 3 o 4 o 8 o 11 o 12 o 14 in base alla tipologia di contratto d'affitto posto in essere con l'inquilino (moroso);

i giorni e la percentuale di possesso;

nessun valore relativo al canone;

casi particolari con codice "4 Unità immobiliare per la quale non sono stati percepiti i canoni di locazione".

In questo caso il reddito imponibile dell'immobile sarà rappresentato dal valore della rendita catastale rivalutata e rapportata ai giorni e alla percentuale di possesso.

Nel caso in cui un fabbricato non possieda una propria rendita catastale il soggetto può richiedere l'attribuzione di una rendita all'ufficio del catasto competente o proporre una rendita catastale tramite la procedura DOC-FA.

In base alla Finanziaria 2007, non è consentita la possibilità di basarsi sulla rendita di fabbricati già accatastati con caratteristiche similari.

Per i locali condominiali (portineria, alloggio del portiere e altri servizi di proprietà condominiale), occorre indicare utilizzo 9 solo se la rendita catastale è attribuibile al singolo condomino e se supera euro 25,82.

Nel caso in cui la rendita catastale sia inferiore al limite 25,82 euro e si vuole comunque indicare l’immobile è necessario barrare la casella “Esente” e controllare che nel campo Stampa sia indicato “NO.

MINIMUM TAX IMMOBILIARE – CALCOLO REDDITO DA DICHIARARE

Nella sezione Minimum Tax immobiliare è possibile calcolare il reddito da dichiarare in caso di locazioni immobiliari, come previsto dalla Finanziaria 2005.

Le disposizioni prevedono l’introduzione di un reddito minimo da dichiarare ai fini dell’accertamento per chi affitta immobili, nel caso in cui il proprietario non dichiara una determinata soglia minima di reddito di locazione, l’amministrazione finanziaria potrà procedere ad un accertamento del reddito.

Gli accertamenti non avvengono nel caso in cui il reddito dell’unità immobiliare locata indicata in dichiarazione sia non inferiore al maggiore di:

canone di locazione ridotto del 15%

10% del valore dell’immobile

Coefficiente

In base alla Categoria dell’immobile viene riportato:

140 – per immobili di categoria B

120 – per immobili di categoria A (escluso A10) e C (escluso C1)

60 – per immobili di categoria D e A10

40,8 – per immobili di categoria C1 e E

Canone totale annuo

Indicare il canone annuo di locazione.

Valore immobile

Per ogni rigo in cui è presente il codice utilizzo 3 o 4 viene determinato il relativo valore nel seguente modo:

Rendita di colonna 1 x 105/100 x GG/365 x coefficiente (120 o 60 o 40,8 o 140) x 10 / 100

Canone ridotto

Viene determinato in base al valore indicato nel campo Canone totale annuo

Canone totale x GG/365 x 75 (o 95 o 65)/100.

Se il campo "Considera riduzione 5% o 25%" = No il canone ridotto viene determinato:

Canone totale annuo x GG/365.

Reddito minimo da dichiarare

Per ogni rigo viene determinato il reddito da dichiarare, viene preso il maggiore tra il Valore dell’immobile e il Canone ridotto.

Se il campo Calcolo è importato su "Automatico e riporto canone", il reddito minimo da dichiarare viene riportato, nel rispettivo rigo, nel campo "Affitto" e viene impostato il valore "2 Affitto".