Cliccare sul bottone ![]() per inserire i dati dei componenti

del nucleo aziendale.

per inserire i dati dei componenti

del nucleo aziendale.

Nel caso in cui non si esegua il trasferimento dalla dichiarazione del collaboratore/coadiuvante, nella dichiarazione del titolare è possibile inserire i dati di tali collaboratori/coadiuvanti direttamente in RR3, indicando nel campo Provenienza la voce "Inserimento manuale collaboratori/coadiuvanti".

Provenienza

Inserimento manuale collaboratore/codiuvante

Indicare se la posizione è stata inserita manualmente (F6), tale inserimento non verrà aggiornato dal trasferimento dei dati dalla dichiarazione del collaboratore/coadiuvante.

Trasferimento da Contributi IVS dichiarazione collab./coad.

Viene indicata l’opzione se viene eseguito il trasferimento della posizione dalla dichiarazione del collaboratore/coadiuvante.

Riporto da Contributi IVS del Titolare

L'inserimento viene generato dal trasferimento dei dati dal quadro Contributi IVS del titolare, il secondo rigo per il Titolare viene creato se durante l'anno competono al titolare più riduzioni (esempio è soggetto al regime dei forfettari ed è ultrasessantacinquenne)

La casella deve essere barrata se l'inserimento è relativo al secondo rigo con Tipo riduzione <> "C"

La casella viene barrata in automatico dal Trasferimento dei dati dalla dichiarazione del collaboratore/coadiuvante a quella del titolare nel caso in cui durante l'anno siano presenti più Tipi di riduzione (esempio riduzione A per gli ultrasessantacinquenni e la riduzione C per i lavoratori in regime forfettario).

Dal Trasferimento dei dati dalla dichiarazione del collaboratore/coadiuvante a quella del titolare verranno creati 2 righi per il quadro RR (due inserimenti per la sezione ALT P ):

il primo inserimento con Tipo riduzione C e tutti i campi riportati dal quadro Contributi IVS del collaboratore/coadiuvante;

il secondo inserimento con Tipo riduzione A, dove viene esposto il periodo contributivo, il periodo della riduzione per il Tipo <> C, il campo Tipologia iscritto e il codice fiscale del collaboratore/coadiuvante e viene barrata la casella "La casella deve essere barrata se l'inserimento è relativo al secondo rigo con Tipo riduzione <>"C"".

La casella viene barrata in automatico anche dal trasferimento dei dati del titolare dal quadro Contributi IVS nel caso in cui durante l'anno siano presenti più Tipi di riduzione (esempio riduzione A per gli ultrasessantacinquenni e la riduzione C per i lavoratori in regime forfettario).

Nel quadro RR verranno creati 2 righi per il quadro RR (un inserimento nel quadro RR rigo RR2 e uno nel rigo RR3 (ALT P)):

il primo inserimento con Tipo riduzione C e tutti i campi riportati dal quadro Contributi IVS ;

il secondo inserimento con Tipo riduzione A, dove viene esposto il periodo contributivo, il periodo della riduzione per il Tipo <> C, il campo Tipologia iscritto e il codice fiscale del titolare e viene barrata la casella "La casella deve essere barrata se l'inserimento è relativo al secondo rigo con Tipo riduzione <>"C"";

NOTA

La casella deve essere barrata manualmente dall'utente nel caso in cui i dati del collaboratore/coadiuvante vengano inseriti manualmente nel rigo RR3 (quindi non trasferiti dalla dichiarazione del collaboratore/coadiuvente) e siano presenti durante l'anno più riduzioni. Occorre inserire:

il primo inserimento (F6 su RR3) con Tipo riduzione C e tutti i campi necessari al calcolo del contributo del collaboratore/coadiuvante;

il secondo inserimento (F6 su RR3) con Tipo riduzione <> C, dove barrare la casella "La casella deve essere barrata se l'inserimento è relativo al secondo rigo con Tipo riduzione <>"C", indicare il periodo di contribuzione, il periodo della riduzione (campi 8 e 9)per il Tipo <> C, il campo Tipologia iscritto e il codice fiscale del collaboratore/coadiuvante.

In presenza di più Tipo riduzioni, verrà calcolata solo quella relativa al 35% per i regimi forfettari, come indicato nella circolare Circolare INPS n. 35 del 19 Febbraio 2016

Circolare INPS n. 35 del 19 Febbraio 2016

OGGETTO: Gestione previdenziale degli artigiani e degli esercenti attività commerciale. Regime contributivo agevolato ai sensi della legge 23 dicembre 2014, n. 190, come modificata dalla legge 28 dicembre 2015, n. 208.

..

2) Esclusione dai benefici previsti per particolari categorie.

Nessuna modifica è stata introdotta con riferimento ai commi 80 e 81 della legge n. 190/15, pertanto si rinvia a quanto già espresso al paragrafo 2 della circolare n. 29/15.

Permane infatti l’esclusione di alcuni benefici contributivi – in particolare quello previsto per i soggetti ultrasessantacinquenni di cui all’art. 59, comma 15 della legge 27 dicembre 1997, n. 449, nonché la riduzione contributiva di tre punti percentuali prevista dall’art. 1, comma 2 della legge 2 agosto 1990, n. 233 per i soggetti di età inferiore ai 21 anni – per coloro che decidono di aderire al regime previdenziale agevolato e per i relativi collaboratori familiari.

DATI GENERALI DELLA SINGOLA POSIZIONE CONTRIBUTIVA

Tipologia iscritto

Il campo viene impostato dal riporto dei dati dalla dichiarazione del collaboratore/coadiuvante.

Identifica la Tipologia del soggetto iscritto:

1 Titolare

2 Collaboratore dell'impresa familiare

3 Coadiuvante/coadiutore

Cognome e Nome

Cognome e Nome dei componenti del nucleo aziendale (escluso quello del titolare).

Codice soggetto

Codice per l'individuazione del soggetto per il quale vengono versati i contributi (da 11 in poi per i collaboratori/coadiuvanti).

Viene utilizzato per determinare il codice INPS da stampare nel Mod. F24.

Soggetto iscritto

Selezionare il periodo in cui il soggetto risulta iscritto alla gestione commercianti e/o artigiani, l'informazione viene utilizzata per effettuare o meno il calcolo degli acconti:

nel 2017 o 2018;

fino al 2017;

dal 2018.

Codice fiscale col. 1

Codice fiscale dei componenti del nucleo aziendale (escluso quello del titolare).

Codice INPS col. 2

Indicare il codice INPS di 17 caratteri relativo all'anno 2017 che individua la posizione contributiva del singolo soggetto e utilizzato nel Mod. F24 per i versamenti eccedenti il minimale, indicato sulla lettera di accompagnamento dei modelli di pagamento F24, in corrispondenza della riga Saldo nella colonna Codice Inps.

Reddito impresa (o perdita) col. 3

Totale dei redditi d'impresa al netto delle eventuali perdite portate a nuovo, dichiarati ai fini Irpef per l'anno 2017, aumentato della quota di partecipazione agli utili per i soci di Srl.

Deve essere indicato anche nel caso di importo negativo (perdita d'impresa).

Periodo imposizione contributiva - DAL/AL col. 4/5

Periodo per il quale sono dovuti i contributi relativi al 2016 indicandone l'inizio (Dal) e la fine (Al) - (es. per l'intero anno indicare da 01 a 12; in caso di decorrenza dal mese di maggio indicare da 05 a 12).

Lavoratori privi di anzianità contributiva al 31/12/95 col. 6

Barrare la casella per i lavoratori privi di anzianità contributiva al 31/12/95 che si iscrivono dal 01/01/96 o successivamente, viene applicato il limite di reddito massimo imponibile:

Limite 2017 = Euro 100.324,00

Limite 2018 = Euro 101.427,00

Tipo riduzione col. 7

Art. 59, c.15, L. 449/97. Riduzione del 50% dei contributi IVS dovuti dai pensionati ultrasessantacinquenni;

Art. 1, c.7, L. 233/90. Riduzione di tre punti dell'aliquota contributiva IVS per i collaboratori di età inferiore a 21 anni;

Lavoratore in regime forfetario che aderisce alle agevolazioni previste dall’art. 1 commi 77-84 della legge 23 dicembre 2014, n. 190, per il quale è prevista una riduzione del 35% sulla contribuzione determinata ai sensi dell’art. 1 comma 111 della legge 28 dicembre 2015, n. 208

Periodo riduzione DAL/AL col. 8/9

Periodo per il quale spetta la riduzione relativa al 2017 indicandone l'inizio (Dal) e la fine (Al) - (es. per l'intero anno indicare da 01 a 12; in caso di decorrenza dal mese di maggio indicare da 05 a 12).

Mesi normale/ridotto

Mesi di attività con applicazione della aliquote ridotte nel caso di agevolazioni riconosciute dell'Inps.

Manuale

![]() :

:

Impostazione manuale dei mesi normale/ridotto.

Se non si esegue il riporto dei dati dal quadro Contribuzione IVS del collaboratore/coadiuvante nei caso in cui durante l'anno siano presenti più Tipo riduzioni (esempio riduzione A per gli ultrasessantacinquenni e la riduzione C per i Lavoratori in regime forfettario è necessario creare 2 inserimenti:

il primo con Tipo riduzione C

il secondo con Tipo riduzione <> C, barrare la casella "La casella deve essere barrata se l'inserimento è relativo al secondo rigo con Tipo riduzione <>"C", deve essere esposto solo il periodo di contribuzione, il periodo della riduzione per il Tipo <> C, il codice fiscale del collaboratore/coadiuvante e la Tipologia iscritto.

In presenza di più Tipo riduzioni, verrà calcolata solo quella relativa al 35% per i regimi forfettari, come indicato nella circolare Circolare INPS n. 35 del 19 Febbraio 2016

Circolare INPS n. 35 del 19 Febbraio 2016

OGGETTO: Gestione previdenziale degli artigiani e degli esercenti attività commerciale. Regime contributivo agevolato ai sensi della legge 23 dicembre 2014, n. 190, come modificata dalla legge 28 dicembre 2015, n. 208.

..

2) Esclusione dai benefici previsti per particolari categorie.

Nessuna modifica è stata introdotta con riferimento ai commi 80 e 81 della legge n. 190/15, pertanto si rinvia a quanto già espresso al paragrafo 2 della circolare n. 29/15.

Permane infatti l’esclusione di alcuni benefici contributivi – in particolare quello previsto per i soggetti ultrasessantacinquenni di cui all’art. 59, comma 15 della legge 27 dicembre 1997, n. 449, nonché la riduzione contributiva di tre punti percentuali prevista dall’art. 1, comma 2 della legge 2 agosto 1990, n. 233 per i soggetti di età inferiore ai 21 anni – per coloro che decidono di aderire al regime previdenziale agevolato e per i relativi collaboratori familiari.

CONTRIBUTO SUL REDDITO MINIMALE

Reddito Minimale col. 10

Qualora il reddito d'impresa sia di importo inferiore al minimale, in tale colonna va indicato l'importo corrispondente al predetto minimale.

Viene calcolato utilizzando il limite del minimale presente nella sezione "Anno 2017" della Tabella calcolo “IVS”.

Contributi IVS dovuti sul reddito minimale col. 11

Contributi IVS dovuti sul reddito minimale.

Viene calcolato utilizzando il limite del minimale e l'aliquota presente nella tabella IVS, nella sezione "Anno 2017" della Tabella calcolo “IVS”.

Contributo maternità col. 12

Contributo per le prestazioni di maternità fissato nella misura di euro 0,62 mensili.

Quote associative e oneri accessori col. 13

Importi relativi alle quote associative e ad eventuali oneri accessori.

Modificare manualmente l'importo se la quota associativa relativa al 2017 è diversa da quella prevista per il 2016.

Totale contributo dovuto su minimale

Contributi IVS dovuti sul reddito minimale col. 11+ contributo maternità col. 12+ Quote associative e oneri accessori col. 13

Il campo non viene stampato sul modello.

Contributi versati sul minimale compresi quelli con scadenza successiva alla presentazione della dichiarazione col. 14

Totale dei contributi versati sul reddito minimale, comprensivo anche delle somme corrisposte per contributi di maternità, quote associative ed oneri accessori sommando anche i contributi con scadenze successive all'atto della presentazione della dichiarazione modello REDDITI 2018.

Viene impostato in automatico il totale del contributo dovuto sul minimale presente nel campo "Totale contributo dovuto su minimale".

Se è stato versato un importo diverso dal totale contributo sul minimale,

impostare "Manuale"![]() nel campo precedente e modificare

l'importo.

nel campo precedente e modificare

l'importo.

Contributi compensati con crediti previdenziali senza esposizione nel mod. F24 col. 15

Ammontare complessivo dei contributi previdenziali dovuti sul reddito minimale compensati senza l'utilizzo del mod. F24 con crediti non risultanti dalla precedente dichiarazione, ma riconosciuti dall'INPS su richiesta dell'assicurato.

Contributo a debito sul reddito minimale col. 16

Risultato della seguente operazione se risultato è maggiore o uguale a zero:

Contributi IVS dovuti sul reddito minimale col. 11+ Contributo maternità col. 12+ Quote associative e oneri accessori col. 13 - Contributi versati sul minimale compresi quelli con scadenza successiva alla presentazione della dichiarazione col. 14 - Contributi compensati con crediti previdenziali senza esposizione nel mod. F24 col. 15

Contributo a credito ul reddito minimale col. 17

Risultato della seguente operazione: 1 - IVS dovuti sul minimale + 12/25 - Maternità + 3 - Quote - 14 - Contributi versati sul minimale - 15 - Contributi previdenziali compensati no F24 (se < 0).

Rimborso col. 18

Indicare la parte del credito richiesto a rimborso.

Compensazione col 19

Viene riportata colonna 17 diminuito di un eventuale importo chiesto a rimborso presente nel campo 18.

Credito anno precedente col. 20

Indicare il credito emergente dalla singola posizione contributiva riferito al reddito minimale dell'anno precedente indicato nella colonna 19 del rigo riferito allo stesso soggetto presente nel quadro RR di Redditi PF 2017.

Credito anno precedente F24 vcol. 21

Indicare la parte del credito già esposto a colonna 20 e compensato nel modello F24.

Viene trasferito dalla procedura F24-F23 e Comunicazioni IVA.

Residuo a rimborso o in autoconguaglio col. 22

Credito residuo a rimborso o in autoconguaglio risultante dalla differenza tra colonna 20 - Credito anno precedente e la colonna 21 - Credito anno precedente F24.

Tale credito deve essere oggetto di domanda di rimborso oppure di compensazione contributiva in autoconguaglio (da presentare telematicamente all’inps);

Altri dati per trasferimento in F24 del credito sul reddito minimale

In base alla Circolare dell'INPS n. 73 del 14/06/2010 (punto 6) il credito risultante dal quadro RR, che viene pertanto in compensazione, nel modello F24 deve essere esposto separatamente:

il credito dell'anno precedente campo 20 al netto del credito del campo 21), con anno di riferimenti "2016";

il credito che emerge dalla dichiarazione 2018, con anno di riferimento "2017".

In questa sezione viene riportato in automatico la parte di credito relativo all'anno precedente e la parte di credito derivante dalla dichiarazione Redditi PF 2018 che verranno trasferiti nella procedura F24-F23 e Comunicazione IVA, nel quadro "Crediti".

Verranno riportati due crediti, ciascuno con il proprio anno di riferimento.

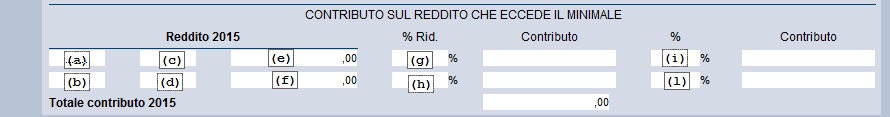

CONTRIBUTO SUL REDDITO CHE ECCEDE IL MINIMALE

I campi della presente sezione vengono utilizzati solo per calcolare i campi “Reddito eccedente il minimale col. 23” e “Contributo IVS dovuto sul reddito che eccede il minimale col. 24”.

Nei campi (a), (b), (c) e (d) vengono riportati i redditi minimali e massimali indicati in Tabella calcolo IVS.

Nei campi (g), (h), (i) e (l) vengono riportate le aliquote contributive indicate nella Tabella calcolo IVS.

NOTA: nei campi (g) e (h), se nel campo “Tipo riduzione” è indicato “A Pensionati ultra 65”, le aliquote vengono riportate ridotte del 50%.

Campi (e) e (f):

Se il reddito indicato nel campo “Reddito impresa (o perdita) col. 3” è superiore alla fascia di reddito (d) il calcolo è il seguente:

W = a * (m + n) / 12

T = b * (m + n) /12

X = T - W

R = c * (m + n) / 12

S = d * (m + n) / 12

Y = S - R

Se il reddito indicato nel campo “Reddito impresa (o perdita) col. 3” è inferiore alla fascia di reddito (b) il calcolo è il seguente:

W = a * (m + n) / 12

X = “Reddito impresa (o perdita) col. 3” - W

Nota:

il campo “Reddito impresa (o perdita) col. 3”, deve essere già rapportato ai mesi di attività.

Nota per i campi (g) e (h)

Circolare INPS n. 35 del 19 Febbraio 2016

OGGETTO: Gestione previdenziale degli artigiani e degli esercenti attività commerciale. Regime contributivo agevolato ai sensi della legge 23 dicembre 2014, n. 190, come modificata dalla legge 28 dicembre 2015, n. 208.

..

2) Esclusione dai benefici previsti per particolari categorie.

Nessuna modifica è stata introdotta con riferimento ai commi 80 e 81 della legge n. 190/15, pertanto si rinvia a quanto già espresso al paragrafo 2 della circolare n. 29/15.

Permane infatti l’esclusione di alcuni benefici contributivi – in particolare quello previsto per i soggetti ultrasessantacinquenni di cui all’art. 59, comma 15 della legge 27 dicembre 1997, n. 449, nonché la riduzione contributiva di tre punti percentuali prevista dall’art. 1, comma 2 della legge 2 agosto 1990, n. 233 per i soggetti di età inferiore ai 21 anni – per coloro che decidono di aderire al regime previdenziale agevolato e per i relativi collaboratori familiari.

Contributo maternità col. 25

Contributo per le prestazioni di maternità solo per coloro che svolgono l'attività di affittacamere o produttore di assicurazione di terzo o quarto gruppo .

Contributi versati sul reddito che eccede il minimale col. 26

Totale dei contributi versati sul reddito che eccede il minimale.

Coloro che svolgono l'attività di affittacamere devono indicare anche l'importo versato per il contributo di maternità.

Contr. vers. sul reddito ecc.il minimale con scad. succ. alla presentazione della dich. col. 27

Indicare i contributi sul reddito eccedente il minimale i cui termini di versamento non sono ancora scaduti all’atto di presentazione del mod. REDDITI PF-2018.

Contributi compensati con crediti prev. senza espos. nel mod. F24 col. 28

Ammontare complessivo dei contributi previdenziali dovuti sul reddito eccedente il minimale e compensati senza l'utilizzo del mod. F24, con crediti non risultanti dalla precedente dichiarazione, ma riconosciuti dall'INPS su richiesta dell'assicurato.

Contributo a debito sul reddito che eccede il minimale col. 29

Importo determinato da:

Contributo IVS dovuto sul reddito che eccede il minimale col. 24” Contributo maternità col. 25 - Contributi versati sul reddito che eccede il minimale col. 26 - Contr. vers. sul reddito ecc.il minimale con scad. succ. alla presentazione della dich. col. 27 - Contributi compensati con crediti prev. senza espos. nel mod. F24 col. 28 (se il risultato è maggiore o uguale a zero).

Contributo a credito sul reddito che eccede il minimale col. 30

Importo determinato da:

Contributo IVS dovuto sul reddito che eccede il minimale col. 24” Contributo maternità col. 25 - Contributi versati sul reddito che eccede il minimale col. 26 - Contr. vers. sul reddito ecc.il minimale con scad. succ. alla presentazione della dich. col. 27 - Contributi compensati con crediti prev. senza espos. nel mod. F24 col. 28 (se il risultato è negativo).

Eccedenza di versamento a saldo col. 31

Indicare l'importo eventualmente versato in eccedenza rispetto alla somma dovuta in riferimento alla singola posizione contributiva.

Rimborso col. 32

Indicare la parte del credito che deve essere chiesta a rimborso.

Compensazione col 33

Viene riportata colonna 30 diminuita di eventuali importi chiesti a rimborso presenti nel campo 32.

Credito del precedente anno col. 34

Credito emergente dalla singola posizione contributiva dell’anno precedente e riferito al reddito eccedente il minimale.

Credito del precedente anno compensato nel Mod. F24 col. 35

Indicare la parte del credito già esposto a colonna 34 e compensato nel mod. F24.

Residuo a rimborso o in autoconguaglio col. 36

Credito residuo a rimborso o in autoconguaglio risultante dalla differenza tra colonna 34 - Credito anno precedente e la colonna 35 - Credito anno precedente F24.

Tale credito deve essere oggetto di domanda di rimborso oppure di compensazione contributiva in autoconguaglio (da presentare telematicamente all’inps);

Altri dati per trasferimento in F24 del credito sul reddito eccedente il minimale

In base alla Circolare dell'INPS n. 73 del 14/06/2010 (punto 6) il credito risultante dal quadro RR, che viene pertanto in compensazione, nel modello F24 deve essere sposto separatamente:

il credito dell'anno precedente del campo 34 al netto del credito del campo 35), con anno di riferimenti "2016";

il credito che emerge dalla dichiarazione 2018, con anno di riferimento " 2017".

In questa sezione viene riportato in automatico la parte di credito relativo all'anno precedente e la parte di credito derivante dalla dichiarazione Redditi PF 2018 che verranno trasferiti nella procedura F24-F23 e Comunicazione IVA, nel quadro "Crediti".

Verranno riportati due crediti, ciascuno con il proprio anno di riferimento.

Procedura operativa per soggetto che durante l'anno si cancella e successivamente si riscrive all'Inps con lo stesso codice azienda e la stessa posizione contributiva

Posizionarsi nel quadro Contributi IVS

![]() ;

;

creare un solo quadro Contributi IVS ![]() impostando nel campo "Periodo imposizione contributiva"

il totale dei mesi in cui il soggetto risulta iscritto (es. se il soggetto

è risultato iscritto per i primi 2 mesi e per gli ultimi 6 mesi dell'anno,

nel "Periodo imposizione contributivi" indicare dal 01 al 08);

impostando nel campo "Periodo imposizione contributiva"

il totale dei mesi in cui il soggetto risulta iscritto (es. se il soggetto

è risultato iscritto per i primi 2 mesi e per gli ultimi 6 mesi dell'anno,

nel "Periodo imposizione contributivi" indicare dal 01 al 08);

posizionarsi nel quadro RR rigo RR3 (cliccare

sul bottone ![]() );

);

barrare la casella "La casella deve essere barrata se l'inserimento è relativo al secondo rigo con Tipo riduzione <>"C" e compilare il secondo periodo per cui il soggetto è risultato iscritto ed il codice fiscale del soggetto iscritto.

posizionarsi nel quadro RR ed impostare la voce "Automatismi disattivi";

modificare il periodo nel rigo RR2 indicando il primo periodo in cui il soggetto è risultato iscritto (01-02);

lasciare impostati i valori calcolati dalla procedura in quanto deve essere esposto il totale del periodo per il quale il soggetto è stato iscritto;

Procedura operativa per collaboratore di ditta individuale fino al 31/03/2017, il 02/01/2018 diventa titolare di ditta individuale

Posizionarsi nel quadro Contributi IVS ![]() ;

;

creare un quadro Contributi IVS ![]() per il collaboratore per i 3 mesi del 2017;

per il collaboratore per i 3 mesi del 2017;

impostare il campo "Soggetto iscritto" = fino al 2017;

inserire un nuovo quadro Contributi IVS ![]() per il titolare ed eseguire le seguenti operazioni:

per il titolare ed eseguire le seguenti operazioni:

inserire il reddito 2018 per eseguire il calcolo degli acconti 2018;

impostare il campo "Soggetto iscritto" = dal 2018

TRASFERIMENTO DAL QUADRO CONTRIBUTI IVS

Riporto dati titolare

Riporto automatico dal Quadro Contributi IVS ![]() .

.

Riporto dati collaboratori/coadiuvanti

Per il riporto automatico nel quadro RR è necessario indicare nel quadro

Contributi IVS ![]() del

collaboratore/coadiuvante il codice fiscale del titolare ed il codice

sede e azienda INPS.

del

collaboratore/coadiuvante il codice fiscale del titolare ed il codice

sede e azienda INPS.

All'uscita della dichiarazione del collaboratore/coadiuvante se è stata

indicata la barratura di Dichiarazione chiusa i dati inseriti nel quadro

Contributi IVS ![]() vengono

riportati nel quadro RR del titolare in corrispondenza del rigo in cui

è presente il codice fiscale del collaboratore/coadiuvante.

vengono

riportati nel quadro RR del titolare in corrispondenza del rigo in cui

è presente il codice fiscale del collaboratore/coadiuvante.

Il trasferimento dai collaboratori/coadiuvante nel quadro RR del titolare viene eseguito in automatico anche all'accesso nel quadro RR del titolare, oppure all'uscita dalla dichiarazione del titolare.

COADIUVANTI/COLLABORATORI ARTIGIANI E COMMERCIANTI

Per effettuare il passaggio dei dati, è necessario procedere come segue:

Inserire l'anagrafica ed i quadri della dichiarazione del titolare;

Inserire l'anagrafica ed i quadri nella dichiarazione del collaboratore/coadiuvante;

Inserire il Quadro Contributi IVS ![]() del collaboratore/coadiuvante, indicare il codice soggetto

(da 11 in poi per i collaboratori/coadiuvante), il codice Fiscale del

titolare, il codice Sede Inps ed il Codice azienda (8 caratteri numerici

e 2 alfabetici), indicato sulla lettera di accompagnamento dei modelli

di pagamento F24 ricevuti dall'Inps, alla voce COD. azienda;

del collaboratore/coadiuvante, indicare il codice soggetto

(da 11 in poi per i collaboratori/coadiuvante), il codice Fiscale del

titolare, il codice Sede Inps ed il Codice azienda (8 caratteri numerici

e 2 alfabetici), indicato sulla lettera di accompagnamento dei modelli

di pagamento F24 ricevuti dall'Inps, alla voce COD. azienda;

Terminata la compilazione della dichiarazione del collaboratore/coadiuvante indicare la barratura Dichiarazione chiusa.

NOTA:

Se è presente un altro utente attivo nel quadro RR del titolare viene visualizzato con un messaggio che indica che è necessario uscire dal titolare e rientrare ed uscire dal collaboratore per rieseguire l'aggiornamento del quadro RR del titolare.

Entrare nella dichiarazione del titolare, completare la compilazione del quadro RR del Titolare e indicare la barratura Dichiarazione chiusa nel quadro Impostazioni.