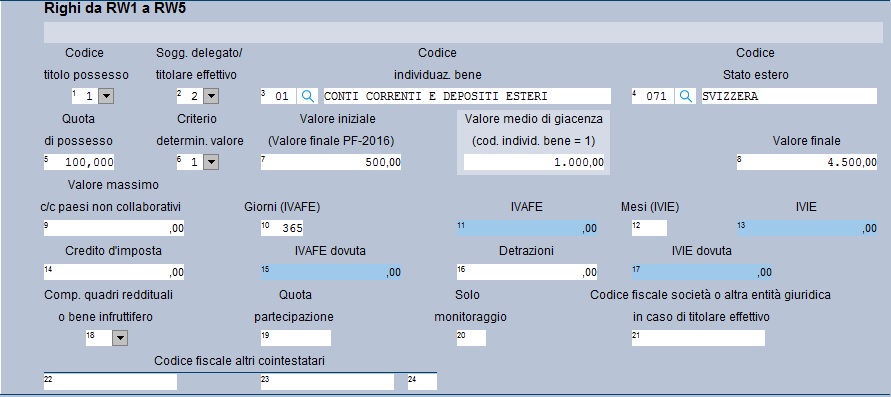

In questa sezione devono essere indicate le singole attività finanziare e patrimoniali di cui il soggetto risulta essere effettivo.

Codice titolo possesso (col.1)

Indicare il codice che contraddistingue a che titolo i beni sono detenuti.

Sogg. delegato\titolare effettivo (col.2)

Indicare uno dei seguenti valori

1 Soggetto delegato a prelievo;

2 Titolare effettivo.

Codice Stato estero (col.4)

Cliccare su ![]() o premere F9 per selezionare lo Stato estero

in cui è detenuto l’investimento.

o premere F9 per selezionare lo Stato estero

in cui è detenuto l’investimento.

Valore Iniziale (col.7)

Indicare il valore del titolo all’inizio del periodo d’imposta o al primo giorno di detrazione dell’attività.

In presenza di importi in valuta estera si deve indicare il controvalore in euro utilizzando i tassi di cambio elencati nel provvedimento del Direttore dell’Agenzia delle Entrate del 10 aprile 2014.

Valore medio di giacenza (cod. individ. Bene = 1)

Indicare il valore medio di giacenza.

Il dato deve essere inserito solo nel caso di investimento sotto forma di conti correnti e libretti di risparmio (codice individuazione bene = 1) e nel caso di più conti presso lo stesso intermediario.

Nel caso di un solo conto presso l'intermediario ignorare il messaggio "Valore fiscale <> valore giacenza media per cod. indiv. bene = 01".

Il dato non viene stampato.

Il valore medio di giacenza viene utilizzato solo per i conti correnti e depositi (codice 1 nel campo "Codice individuazione bene") per verificare se supera il limite previsto dalla legge.

L'imposta infatti non è dovuta se il valore medio di giacenza è complessivamente non superiore a 5.000,00 euro. Per la verifica del superamento di questo limite è necessario:

considerare tutti i c/c o libretti detenuti all'estero presso lo stesso intermediario (senza considerare il periodo di durata del rapporto nell'anno);

in caso di conti cointestati, considerare il valore rapportato alla quota di possesso.

Da Istruzioni Ministeriali 2017:

"In presenza di più conti presso lo stesso intermediario, per la verifica del superamento del limite va calcolato il valore medio di giacenza complessivo, sommando il valore di tutti i conti.

Esempio: due conti correnti presso lo stesso intermediario

Conto A possesso 100% 365 giorni valore medio 1.000 euro

Conto B possesso 50% 365 giorni valore medio 7.000 euro

Totale valore medio = 1.000 + (7.000 x 0,5) = 4.500 euro

Il valore medio di giacenza complessivo (pro quota) è inferiore a 5.000 euro, l’imposta non è dovuta. In ogni caso il contribuente dovrà compilare il quadro RW ai fini dei soli obblighi di monitoraggio qualora i depositi e conti correnti bancari costituiti all’estero abbiano un valore massimo complessivo raggiunto nel corso del periodo d’imposta superiore a 10.000 euro.

Conto A possesso 50% 365 giorni valore medio 5.000 euro

Conto B possesso 100 % 365 giorni valore medio 3.000 euro

Il valore medio di giacenza complessivo (pro quota) è ((5.000 x 0,5) + 3.000) = 5.500 euro, pertanto è dovuta la relativa imposta. In questo caso vanno compilati due distinti righi del quadro RW e il valore medio da indicare nella colonna 8 di entrambi i righi è "5.500", mentre nella colonna 11, rigo RW1, relativo al primo conto corrente va indicato "17" dato da ((34,20 * 50% *(365/365)) e nella colonna 11,

rigo RW2, relativo al secondo conto corrente va indicato 34,20 euro dato da ((34,20 * 100%*(365/365));"

Se viene visualizzato nei messaggi d’errore il messaggio "Valore finale <> valore giacenza media per cos. individ. bene = 1" significa che l’importo del campo "Valore finale" indicato per ogni singolo inserimento con codice individuazione bene = 1, rapportato alla quota di possesso, non corrisponde alla somma dei campi "Valore medio di giacenza (cod. individ. bene = 1)" presenti nei predetti inserimenti.

Valore finale (col 8)

Indicare il valore dei beni al termine del periodo d’imposta o al termine di periodo dell’attività.

In presenza di importi in valuta estera il soggetto deve indicare il controvalore in euro utilizzando i tassi di cambio elencati nel provvedimento del Direttore dell’Agenzia delle Entrate del 10 aprile 2014.

IVAFE (col 11)

Viene calcolata l’IVAFE nel seguente modo:

se in "Codice individuazione bene" è stato indicato il codice 1

((34,20 * "Quota possesso" / 100)* "Giorni IVAFE"/ 365)

se in "Codice individuazione bene" è stato indicato un codice diverso da 1, 15, 16, 17, 18 o 19

((("Valore finale" * "Quota possesso" / 100)* "Giorni IVAFE"/ 365) * 0,20/100))

se in "Codice individuazione bene" è stato indicato il codice 15 o 16 o 17 o 18 o 19

il campo non viene calcolato

IVIE (col 13)

Viene calcolata l’IVIE nel seguente modo:

se in "Codice individuazione bene" è stato indicato il codice 19

((("Valore finale" * "Quota possesso" / 100)* "Mesi IVIE"/ 12)* 0,40/100)

se in "Codice individuazione bene" è stato indicato il codice 15

se ("Valore finale" * 0,76 /100) maggiore di 200 euro (limite di versamento imposta)

((("Valore finale" * "Quota possesso" / 100)* "Mesi IVIE"/ 12)* 0,76/100)

se in "Codice individuazione bene" è stato indicato un codice diverso da 15 o 19

il campo non viene calcolato

IVAFE dovuta (col 15)

Viene calcolata l’IVAFE dovuta pari alla differenza dei campi "IVAFE" e "Credito d’imposta".

IVIE dovuta (col 17)

Viene calcolata l’IVIE dovuta pari alla differenza dei campi "IVIE", e dei campi "Credito d’imposta" e "Detrazioni".

Solo monitoraggio (col.20)

La casella deve essere barrata nel caso in cui il soggetto adempia ai soli obblighi relativi al monitoraggio fiscale e non è tenuto alla liquidazione della IVIE oppure della IVAFE.

Più cointestatari (col.24)

La casella deve essere barrata solo nel caso in cui i cointestatari siano più di due.